Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 01/03/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 215 000 inscriptions au chômage, en haute très nette (+ 6,5 % en une semaine) ↗︎

- Inflation américaine annuelle (indice PCE) : 2,8 % au plus bas depuis près de 2 ans ↘︎

- Confiance des consommateurs US (indice Michigan) : 76,9 en net repli ↘︎

- Valeur du Dow Jones : 39027 en léger repli ↘︎

- Valeur du S&P 500 : 5140 (5130 à la clôture) en nette hausse ↗︎

Principaux indicateurs européens (valeurs arrêtées au 01/03/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.6 % en baisse ↘︎

- Taux de chômage pour la zone euro : 6.4 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -15.5 inchangé

- Production industrielle de la zone euro : 1.2 % inchangée

- EUR/USD : 1.0825 en hausse ↗︎

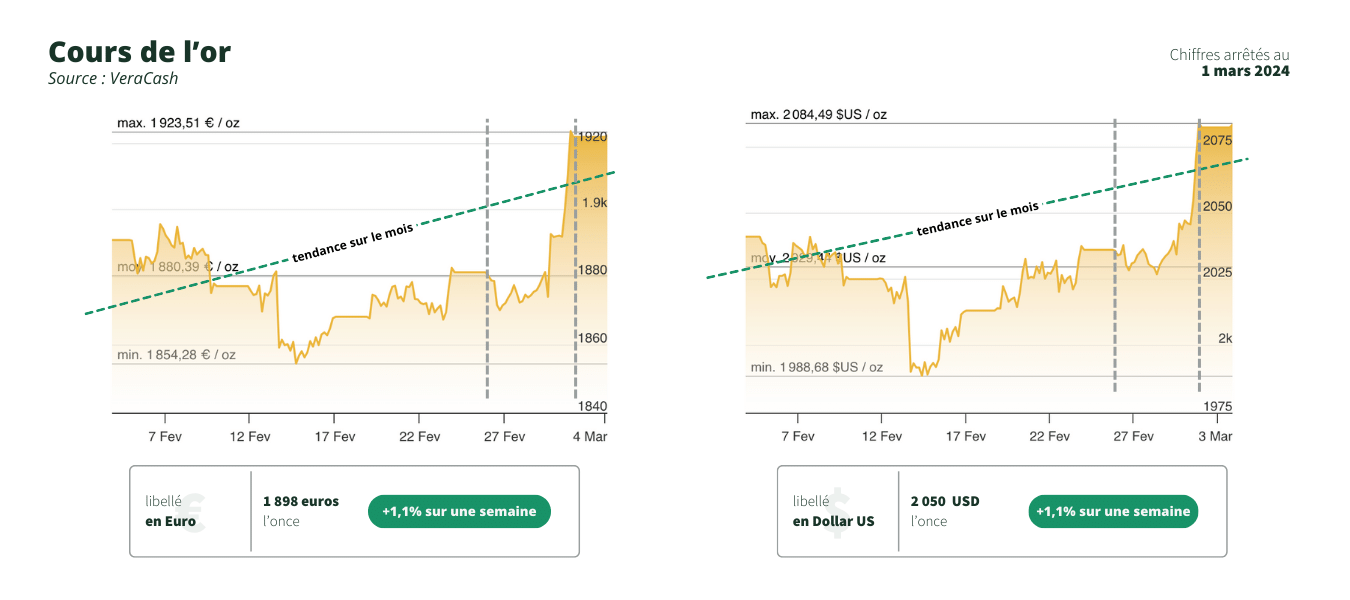

Évolution du cours de l’or

Après une semaine particulièrement attentiste durant laquelle le cours de l’or s’est maintenu entre 2025 et 2040 dollars l’once, l’annonce jeudi après-midi d’un ralentissement de l’inflation annuelle américaine selon l’indice de base PCE — la mesure de référence pour la Réserve fédérale qui attend toujours 2% — a fait bondir le prix du métal précieux à 2050 dollars.

Mais c’est surtout le lendemain, vendredi 1er mars, en fin de journée, que l’or a littéralement explosé au-dessus des 2080 dollars l’once (2086,39 $US exactement), à quelques points du record absolu datant de décembre dernier où le cours avait pour la première fois de son histoire franchi la barre symbolique des 2100 dollars.

Il faut dire que le 1er mars a été une journée riche en annonces des deux côtés de l’Atlantique, avec notamment la publication des indices des directeurs d’achat de la plupart des pays européens. Des indice PMI qui, une fois encore, et malgré de meilleurs résultats que les mois précédents, montrent toujours une contraction du secteur manufacturier et, par extension, de l’activité économique. De la même façon, des chiffres publiés jeudi ont montré que la croissance annuelle de l’inflation américaine était à son niveau le plus faible depuis près de trois ans.

Autant de “bonnes” nouvelles qui continuent à renforcer la conviction des administrateurs de la Réserve fédérale américaine de ne pas toucher aux taux avant un moment. Ainsi, le président de la Fed de New York, John Williams, a récemment souligné que « le relâchement de l’inflation et la robustesse de l’économie allaient dans le bon sens, mais que la situation pouvait se retourner à tout moment ». Et que, quoi qu’il en soit, on ne devait pas compter sur une première baisse avant plusieurs mois.

Seules petites ombres au tableau, les inscriptions au chômage qui augmentent de nouveau et qui s’avèrent également plus nombreuses qu’attendu. On note aussi un effritement de la confiance des consommateurs, ce qui contribue sans doute à soutenir les valeurs refuges en général, et l’or en particulier car l’immobilier traverse actuellement une crise profonde, aussi bien aux Etats-Unis qu’en Europe.

De même, les prévisions d’inflation aux Etats-Unis pour l’année à venir ont légèrement augmenté, passant de 2,9 % à 3 %, tandis que les perspectives à cinq ans restent quant à elles à 2,9 %. On comprend alors l’intérêt pour l’or qui constitue la meilleure garantie à moyen et long terme contre l’inflation.

La BCE non plus n’est pas disposée à baisser ses taux à brève échéance. En effet, même si le taux d’inflation des prix à la consommation dans la zone euro a baissé à 2,6 % en février 2024 (contre 2,8 % le mois précédent), il reste légèrement supérieur aux 2.5 % qui étaient attendus par le marché. Quant au taux de base, qui exclut l’alimentation et l’énergie, il s’est également contracté à 3,1%, atteignant son point le plus bas depuis mars 2022, tout en restant néanmoins au-dessus des prévisions de 2,9%.

À noter que sur une base mensuelle, les prix à la consommation ont augmenté de 0,6 % en février, après une baisse de 0,4 % en janvier.

Autant de chiffres qui incitent bien évidemment la BCE à privilégier un assouplissement prudent de sa politique monétaire, et qui font penser aux investisseurs que l’amorce de baisse des taux d’intérêt de la BCE n’interviendra pas avant le mois de juin.

Mais ce ne sont pas les seules raisons pouvant expliquer la forte résistance du cours de l’or.

On voit par exemple que les marchés actions restent plutôt stables à des niveaux élevés, en dépit des rendements toujours en hausse des obligations d’Etat. Sauf qu’en Europe comme aux Etats-Unis, les indices boursiers sont surtout tirés vers le haut par quelques grosses valeurs emblématiques : les 7 Fantastiques pour la Bourse de New York (Apple, Google, Microsoft, Amazon, Tesla, Meta et Nvidia, des sociétés dont les capitalisations vont de 1100 milliards à 3000 milliards de dollars), et les “Granolas” du côté européen (un groupe de onze actions européennes constitué notamment de L’Oréal, LVMH, Sanofi, Nestlé et AstraZeneca).

Au-delà de ces quelques grands groupes, l’activité industrielle n’est pas au beau fixe et même l’immobilier est en berne, ce qui tend à renforcer le poids de l’or dans le panier des valeurs refuges.

Enfin, il faut garder à l’esprit que l’or est aussi un actif de crise qui ne se porte malheureusement jamais aussi bien que lorsque les conflits menacent. C’est pourquoi actuellement, entre la guerre qui fait rage en Ukraine (avec un risque toujours non nul de débordement) et le conflit isarélo-palestinien qui s’est une fois encore rallumé à Gaza, “l’or continue de briller”.

Et selon certains experts, cette hausse n’en est qu’à ses débuts, car la plupart des investisseurs continuent à privilégier les actifs à rendement tant qu’il y en a. Lorsque ce ne sera plus le cas, en raison d’une baisse de taux par exemple, on peut imaginer qu’ils se reporteront alors massivement sur le métal précieux, lequel est pourtant déjà très proche de ses sommets historiques.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.