Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 05/01/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 202.000 nouvelles inscriptions aux allocations chômage, en repli ↘︎

- Inflation américaine (indice PCE) : 3 % inchangé

- Confiance des consommateurs US (indice Michigan) : 69,7 inchangé

- Valeur du Dow Jones : 37466 en légère baisse ↘︎

- Valeur du S&P 500 : 4694 en baisse sensible ↘︎

Principaux indicateurs européens (valeurs arrêtées au 05/01/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.9 % en hausse ↗︎

- Taux de chômage pour la zone euro : 6.5 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -15.1 en hausse ↗︎

- Production industrielle de la zone euro : -6.6 % en très légère hausse ↗︎

- EUR/USD : 1.09, en baisse ↘︎

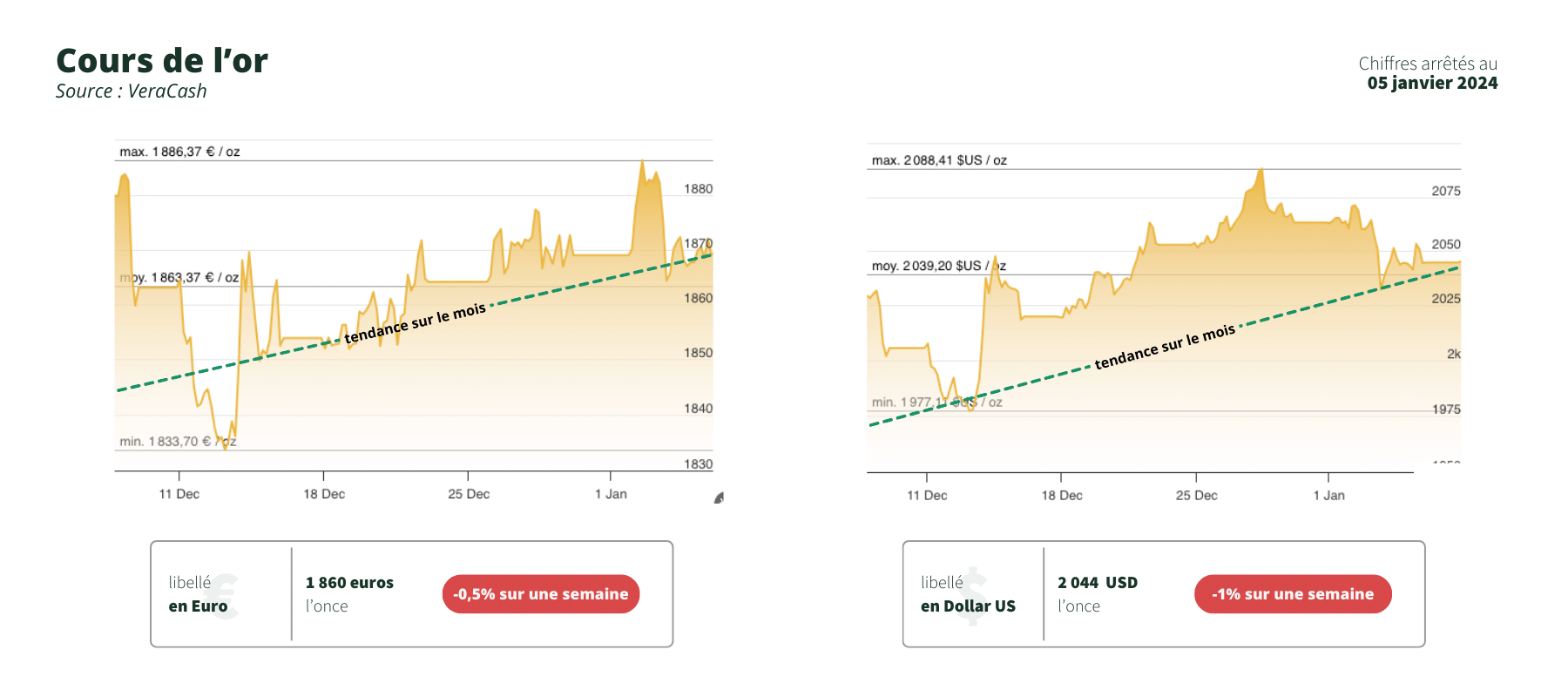

Évolution du cours de l’or

Après avoir culminé à des niveaux avoisinant ses records absolus, l’or accuse une nette contraction tout en restant proche des 2050 dollars l’once.

En fait, les investisseurs ne savent plus trop à quelle sauce ils vont être mangés en 2024, alors dans le doute, certains prennent leurs bénéfices. Et même si l’or n’est pas un placement spéculatif, il constitue néanmoins pour certains une bonne réserve de valeur susceptible de leur offrir un certain capital d’investissement si une bonne occasion se présente.

Reste à savoir s’il va s’en présenter, car le moins qu’on puisse dire c’est que ce début d’année est pour le moins contradictoire.

Traditionnellement, la première semaine de janvier est une semaine de bilan. Ici pas de résolutions, mais plutôt un principe de réalité qui reprend ses droits après la petite pause euphorique des fêtes de fin d’année où on a ostensiblement laissé notre objectivité au placard pour endosser les atours pailletés qui sentent bon la magie nostalgique de Noël.

Ainsi, bien qu’elle fut amputée de son lundi, la semaine dernière a été l’occasion de ramener tout le monde sur terre à grands coups de publications. Retour de l’inflation en zone euro, recul de l’activité économique, prochaine entrée officielle en récession, marché de l’emploi américain en pleine forme qui laisse quand même fortement douter d’une baisse des taux d’intérêt au printemps prochain malgré les annonces optimistes de la Fed en décembre, rien n’a manqué à la galette !

Autant de raisons de conserver une bonne couverture en métaux précieux.

Mais les consommateurs, sans doute plus résignés que résilients, continuent de croire aux promesses de lendemains qui chantent qu’on leur a patiemment distillées l’an dernier. Que ce soit aux Etats-Unis ou dans la zone euro, leur confiance remonte (même si elle reste en territoire négatif chez les Européens méfiants par nature). Certains augurent même que cette confiance inébranlable sera le moteur de la reprise inévitable qui relancera l’économie et les marchés.

Donc ici, on est davantage sur l’option de se désengager (un peu !) des métaux précieux pour saisir l’occasion d’investir sur les marchés dès que le moment sera favorable.

Pourtant les faits sont là, et l’activité économique du secteur privé est toujours dans le rouge, avec un indice PMI bloqué largement sous le seuil des 50 points (au-delà duquel on commence à parler de croissance) et ce pour le septième mois d’affilée. En clair, cela signifie qu’après avoir déjà reculé de 0,1% au troisième trimestre, le PIB de la zone euro devrait se contracter à nouveau au quatrième trimestre, caractérisant une récession économique. Quant à l’inflation, les consommateurs voient bien que cela ne s’arrange pas non plus. Pire, le taux d’inflation annuel de la zone euro est désormais estimé par Eurostat, l’office statistique de l’Union européenne, à 2,9% en décembre 2023, contre 2,4% en novembre. Une hausse essentiellement due au renchérissement des produits alimentaires non transformés (fruits et légumes frais, céréales, viandes, produits de la mer…), donc parfaitement perceptible au moment de passer à la caisse de son supermarché.

Habituellement, cela suffit à refroidir les épargnants et à les pousser vers les valeurs refuges, et en particulier vers l’or.

Mais peu importe, on y croit. Au contraire des politiques économiques, les politiques de communication ont parfaitement fonctionné. Puisqu’on vous dit que l’économie va bien ! Ou en tout cas qu’elle va aller de mieux en mieux… Et il faut absolument que les consommateurs y croient à l’entrée d’une année électorale particulièrement tendue, aussi bien en Europe qu’aux USA. Sans oublier la Russie qui devrait normalement voter une fois encore massivement pour le maintien au pouvoir du Tsar Vladimir Ier.

Sauf que là aussi, tout semble indiquer que, en Europe tout au moins, ce soit la droite dure qui s’impose un peu partout. Certains y voient le signe d’un abandon des politiques économiques laxistes (donc plus favorables aux marchés) mais d’autres y pressentent surtout le risque d’un élan à la fois plus protectionniste et plus enclin au durcissement des échanges internationaux, ce qui, là pour le coup, ne sert pas vraiment les intérêts du commerce international.

Au final, il faut espérer que cette semaine ne soit pas représentative de l’année 2024 tout entière, car tous ces signaux contradictoires risquent fort de mettre à mal les stratégies d’investissement des plus prudentes aux plus “dynamiques”.

Une chose est sûre en revanche. Même si le cours de l’or a connu une légère contraction ces derniers jours, il reste plus que nécessaire de préserver sa part de capital en métal précieux dans un contexte aussi incertain.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.