Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 04/11/2023)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet =

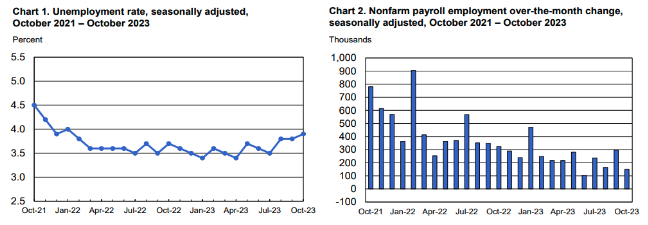

- Créations d’emplois en forte baisse (- 56 %) ↘︎ , chômage en légère hausse (+ 0.1%) ↗︎

- Indice des prix à la consommation (IPC) américain : 3.4% inchangé =

- Confiance des consommateurs US (indice Michigan) : 63.8 inchangé =

- Valeur du Dow Jones : 34079 en forte hausse sur la semaine écoulée (+ 5.13 %) ↗︎

- Valeur du S&P 500 : 4360 en très nette hausse sur la semaine écoulée (+ 3.39 %) ↗︎

Principaux indicateurs européens (valeurs arrêtées au 04/11/2023)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % en hausse

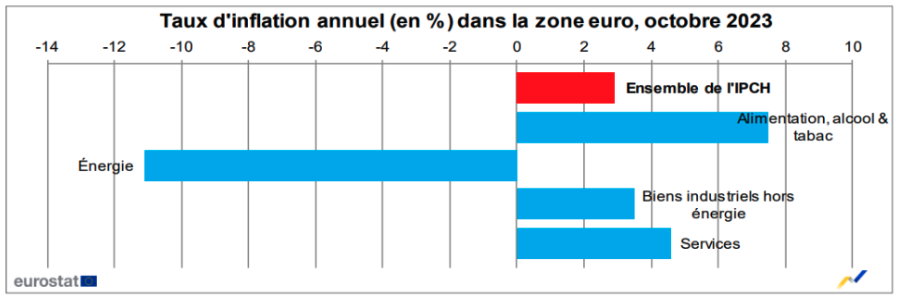

- Taux d’inflation moyen pour la zone euro : 2.9 % en baisse rapide ↘︎

- Taux de chômage pour la zone euro : 6.5 % en hausse ↗︎

- Confiance des consommateurs et des entreprises dans la zone euro : -17.8 en baisse

- Production industrielle de la zone euro : -5.1% sur un an mais +0.6% depuis juillet 2023

- Balance commerciale en excédent de 6,7 milliards d’euros pour août 2023

- EUR/USD : 1.075, en hausse de 1.5 % ↗︎

Contexte général

Après l’annonce de Christine Lagarde de ne pas relever les taux d’intérêt de la Banque Centrale Européenne, les marchés attendaient beaucoup de la réunion de la Fed du 1er novembre 2023. Et comme le mois dernier, la Réserve fédérale a décidé de ne pas augmenter ses taux directeurs.

À partir de 4:57 – EN : “The Committee decided at today’s meeting to maintain the target range for the federal funds rate at 5-1/4 to 5-1/2 percent and to continue the process of significantly reducing our securities holdings.”

FR : “Le Comité [de la Fed] a décidé, lors de sa réunion d’aujourd’hui, de maintenir ses taux d’intérêt dans une fourchette de 5,25 à 5,5 % et de poursuivre le processus de réduction significative de son stock de titres.”

Cette décision a été particulièrement appréciée par les investisseurs. Conséquence directe, les indices américains sont remontés en flèche. Le Dow Jones affiche ainsi sa meilleure performance hebdomadaire depuis octobre 2022 (même s’il est encore loin des records du mois d’août) et renoue avec sa moyenne annuelle avec un peu plus de 34 000 points.

De son côté, le S&P 500 signe lui aussi sa plus forte progression hebdomadaire depuis un an et semble remonter à l’assaut des 4400 points qu’il avait abandonnés depuis le début du mois d’octobre.

Il faut dire aussi que la semaine passée a été marquée par la publication de nouvelles données économiques qui ont renforcé l’idée selon laquelle la politique de resserrement monétaire de la Fed commençait à être efficace. En effet, le département américain du Travail a annoncé la création de 150.000 emplois pour le mois d’octobre, soit moitié moins qu’en septembre, tandis que, tout en restant historiquement bas, le chômage américain est reparti à la hausse pour atteindre 3.9% contre 3.8% en septembre.

Un tel ralentissement qui serait perçu négativement dans d’autres circonstances, est aujourd’hui considéré comme une bonne chose pour les investisseurs, lesquels espèrent que la détérioration de l’économie couplée à la baisse de l’inflation en octobre (dont on attend confirmation dans les jours qui viennent) vont définitivement inciter la Banque centrale américaine à stopper ses hausses de taux, voire à entamer leur baisse dans les plus brefs délais.

Un retour à des taux plus faibles permettrait aussi de réduire l’attractivité des obligations et ramènerait les liquidités vers le marché des actions.

Côté européen, l’inflation continue de chuter de manière plus rapide qu’attendu, tirée par une très forte baisse des prix de l’énergie, pour atteindre 2.9 % le mois dernier dans la zone euro, se rapprochant ainsi de l’objectif de 2 % visé par la BCE.

Parallèlement, les chiffres préliminaires ont révélé un recul inattendu de 0,1 % du PIB de la zone euro au troisième trimestre, ce qui va au-delà des prévisions de stagnation. Devant cette contraction notable de l’activité et une inflation en chute libre, on peut espérer que la BCE en a fini avec ses hausses de taux. D’ailleurs, les marchés semblent y croire eux aussi puisque tous les indices européens sont à la hausse. Rien qu’en France, le CAC40 a connu une remontée spectaculaire jusqu’à franchir provisoirement la barre des 7100 points avant de se stabiliser à 7060 à la clôture des marchés en fin de semaine, ce qui représente une progression de presque 4,5%.

Évolution du cours de l’or

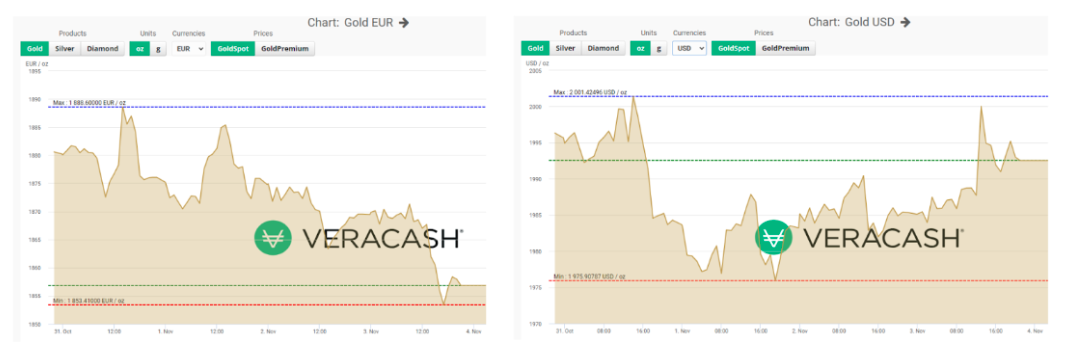

Après les sommets atteints en octobre, le cours de l’or a essuyé la semaine dernière une correction relativement modérée, mais qui était attendue.

Avec un niveau à 1886.60 EUR et 1992,52 USD l’once à la fin de la journée du vendredi 3 novembre 2023, cette légère baisse semble en effet surtout due à une consolidation du marché ainsi qu’à quelques prises de bénéfices à la revente, car la demande continue à être très forte.

D’ailleurs, après un point bas à 1971.90 USD le mercredi 1er novembre, le cours de l’or a rapidement remonté la pente pour finalement atteindre une nouvelle fois la barre des 2000 dollars vendredi (2006,49 USD exactement le 3 novembre à l’ouverture), se rapprochant de ses records historiques. Cet élan coïncide avec les annonces de la Réserve Fédérale américaine qui semble en avoir (pour l’instant !) fini avec les augmentations de ses taux d’intérêt.

La dynamique de l’or est également soutenue par un dollar plus faible. En effet, le ratio EUR/USD est reparti à la hausse dès le milieu de la semaine dernière pour atteindre 1.075 le vendredi 3 novembre à la clôture des marchés, soit une progression de 1.5 % sur une semaine. La devise européenne franchit ainsi la barre des 1.07 USD pour la première fois depuis la mi-septembre.

Mais c’est surtout l’appétit toujours plus vorace des Banques centrales pour le métal jaune qui booste le cours de l’or en dépit de la reprise relative des marchés financiers. Ainsi, selon les derniers chiffres publiés par le World Gold Council, les banques centrales ont acheté quasiment 800 tonnes d’or depuis le début de l’année, soit 14 % de plus que l’année dernière à la même époque. Mieux encore, après 287.7 tonnes achetées au 1er trimestre et 174.8 tonnes au 2e trimestre, les 337.1 tonnes d’or acquises par les banques centrales au cours du dernier trimestre montrent que les prix records atteints ces derniers mois n’ont pas du tout freiné les acheteurs. C’est même presque le contraire !

On sait aussi que cette année marque le retour d’une forte volonté de dédollarisation de la part d’acteurs majeurs du marché de l’or, en particulier la Chine. Mais l’accumulation de métal jaune par l’Empire du Milieu dépasse le cadre d’une simple stratégie anti-américaine. Elle traduit surtout de profondes craintes en interne concernant le yuan, le secteur immobilier et le marché boursier qui sont littéralement consumés par le ralentissement de l’économie chinoise.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.