Principaux indicateurs américains (valeurs arrêtées au 20/09/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5% en baisse ↘︎

- 219 000 inscriptions hebdomadaires au chômage, en baisse ↘︎

- Inflation américaine : 2.5 %

- Confiance des consommateurs US (indice Michigan) : 69

- Valeur du Dow Jones : 42006 (valeur du 20/09) stable

- Valeur du S&P 500 : 5697 (valeur du 20/09) en légère hausse ↗︎

Principaux indicateurs européens (valeurs arrêtées au 20/09/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 3.50 %

- Taux d’inflation moyen pour la zone euro : 2.2 %

- Taux de chômage pour la zone euro : 6.4 % stable

- Confiance des consommateurs et des entreprises zone euro : -12.9 (en hausse) ↗︎

- Production industrielle de la zone euro : -2.2 %

- EUR/USD : 1.116 en hausse ↗︎

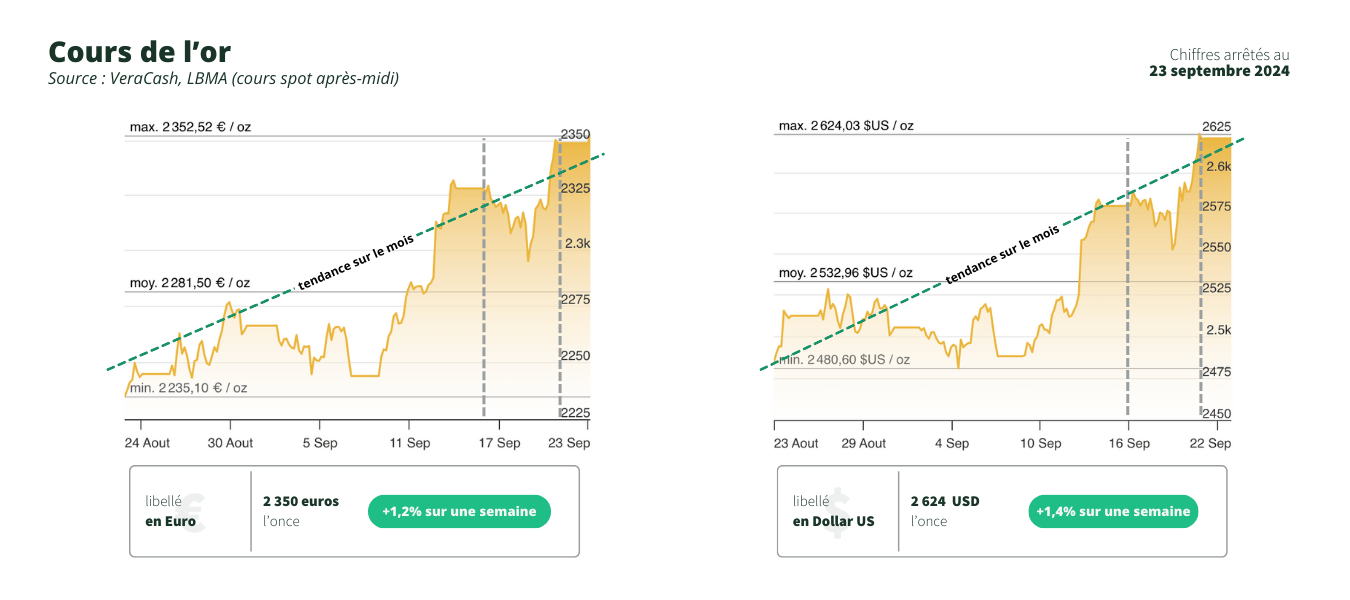

Évolution du cours de l’or

On l’attendait depuis des mois, on se doutait qu’elle allait bien finir par arriver et donc, la semaine dernière, la baisse des taux de la Fed n’a été une surprise pour personne. Même les 50 points de base, là où certains envisageaient un repli plus timide de 0.25%, n’ont pas vraiment choqué. De toute façon, avec un taux directeur qui reste à 5%, la Réserve fédérale a encore de la marge ; le desserrement monétaire n’est qu’à peine amorcé. Jerome Powell devrait d’ailleurs probablement annoncer de nouvelles baisses rapidement pour éviter un atterrissage brutal de l’économie américaine.

Le cours de l’or semble avoir toujours un bon potentiel de hausse

Plus intéressant en revanche, l’or a une fois de plus crevé les plafonds, dépassant allègrement les 2620 dollars l’once (2621,60 USD à la clôture de vendredi dernier, après avoir tutoyé les 2625 dollars plus tôt dans la journée).

Alors que bon nombre d’analystes affirmaient que l’or avait déjà anticipé la baisse de taux de la Fed, notamment au cours de l’été, après la première baisse des taux de la BCE en juin dernier.

Apparemment non, et la tendance ne semble pas s’essouffler, à la faveur des tensions géopolitiques qui ne faiblissent pas, ainsi que des prévisions de croissance qui s’annoncent moroses aussi bien pour les Européens que les Chinois ou les Américains.

Une croissance molle un peu partout dans le monde

En effet, le chômage a progressé plus vite que prévu aux Etats-Unis, à 4.3% de la population active, quand le comité de politique monétaire de la Fed envisageait un taux de 4% pour la fin de l’année et 4.2% pour l’année prochaine.

Du côté de Pékin, le taux de croissance pour le second semestre 2024 a été annoncé à 4.7%, soit bien en deçà des attentes des marchés ainsi que des prévisions du Premier ministre, Li Qiang, en mars dernier.

Enfin, après une croissance particulièrement molle en 2023 et 2024, la Banque centrale européenne attend une progression du PIB de la zone euro aux alentours de 1.4% en 2025 et 1.6% en 2026, c’est-à-dire là encore en dessous des fameux 2% érigés en idéal de croissance permettant de stimuler l’économie sans créer de déséquilibres excessifs en termes d’inflation ou de chômage.

Une méfiance des investisseurs et des banques centrales qui se replient sur l’or

Autant dire qu’avec la baisse des taux amorcée des deux côtés de l’Atlantique, et donc la dévaluation de l’euro et du dollar (même si le premier se renforce actuellement face au second), ces perspectives économiques laissent les investisseurs relativement méfiants sur le moyen terme. Une méfiance qui se ressent d’ailleurs en France où le CAC 40 peine à retrouver un niveau positif par rapport au début de l’année.

D’un autre côté, selon les chiffres du World Gold Council, le commerce mondial de l’or est resté actif durant tout l’été, avec des volumes de transactions qui ont augmenté, notamment sous la pression acheteuse des banques centrales de nombreux pays émergents. Les analystes de Goldman Sachs ont d’ailleurs renouvelé leurs prévisions de croissance pour le cours de l’or, en rappelant que tous ces pays, méfiants envers les sanctions financières américaines et la dette croissante des États-Unis, ont considérablement augmenté leurs réserves d’or, parfois dans une recherche de “dédollarisation” assumée.

On peut donc raisonnablement envisager un maintien du cours de l’or sur sa dynamique positive actuelle, au moins pour les semaines, voire les mois à venir. Sans exclure pour autant une possible prise de bénéfices avant Noël.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.