Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 23/02/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 201 000 inscriptions au chômage, en baisse et plus faibles qu’attendu

- Inflation américaine CPI core : 3,9 % inchangé

- Confiance des consommateurs US (indice Michigan) : 79,6 inchangé

- Valeur du Dow Jones : 39132 en hausse ↗︎

- Valeur du S&P 500 : 5083 en hausse ↗︎

Principaux indicateurs européens (valeurs arrêtées au 23/02/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.8 % inchangé

- Taux de chômage pour la zone euro : 6.4 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -15.5 en hausse ↗︎

- Production industrielle de la zone euro : 1.2 % inchangée

- EUR/USD : 1.085 en hausse ↗︎

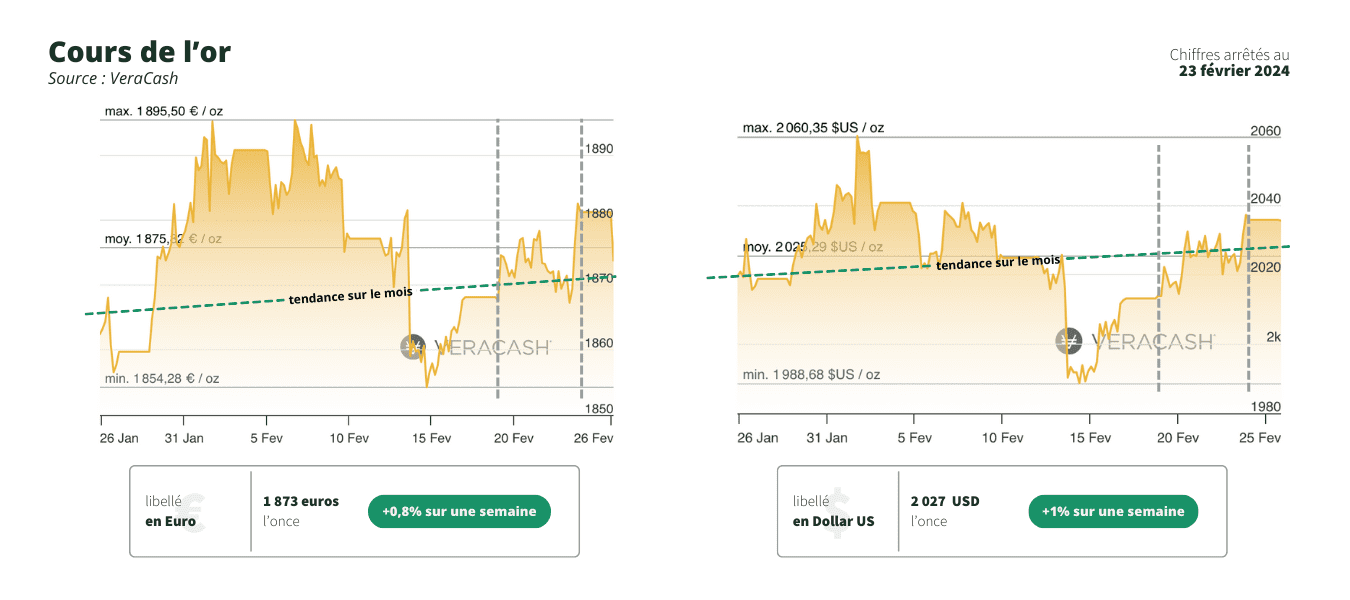

Évolution du cours de l’or

Cette semaine, la progression de l’or a parfaitement reflété l’incertitude des marchés comme des investisseurs qui ne savent plus trop comment anticiper les semaines et les mois à venir.

Car c’est une semaine un peu paradoxale qu’on vient de vivre avec la hausse de tous les types d’actifs en même temps, ce qui est le signe d’une relative indétermination des investisseurs.

En effet, alors que tous les voyants économiques semblent être définitivement ancrés dans le vert aux Etats-Unis, comme par exemple les inscriptions hebdomadaires au chômage qui se révèlent une fois encore inférieures aux attentes, le rapport du dernier comité de politique monétaire de la Fed publié mercredi 21 février montre que même les grands argentiers américains ne savent plus trop quelle stratégie adopter.

Finalement, à part le renchérissement du cours de l’or, l’autre signe qui peut indiquer un léger fléchissement de la part de l’économie américaine, en dépit d’une confiance toujours élevée des consommateurs, c’est le niveau du dollar face à l’euro. En effet, du côté de la Banque centrale européenne également, les investisseurs prévoient désormais au mieux trois ou quatre réductions des taux d’ici la fin de l’année 2024, d’un quart de point chacune. Le compte rendu de la dernière réunion de la BCE a d’ailleurs conclu qu’il était prématuré de discuter de baisses de taux d’intérêt pour l’instant, notamment à cause des risques de récession qui frappent déjà certains pays de l’Union. Par conséquent, le rendement des obligations risque de rester élevé encore un moment, soutenant du même coup la valeur de l’euro face au dollar. A plus forte raison si la Fed entame sa baisse de taux avant la BCE, ce qui aura d’ailleurs pour effet probable de booster aussi le cours de l’or.

Tout le monde a bien compris qu’il n’y avait plus aucune chance que la Réserve fédérale commence à revoir ses taux le mois prochain, mais les responsables de la Fed eux-mêmes hésitent quant au meilleur moment pour commencer la baisse. La plupart d’entre eux préconisent la prudence, car l’économie semble ne pas avoir encore réagi comme prévu aux taux élevés qui s’imposent depuis presque deux ans, et d’autres jugent qu’il serait risqué de démarrer tardivement cette baisse de taux tant attendue, dont le retard pourrait plonger le pays dans la stagflation (inflation toujours élevée mais croissance finalement ralentie à cause des taux encore élevés). La réalité semble néanmoins donner raison à ceux qui préfèrent attendre car la politique de taux ne paraît pas vraiment avoir affecté l’économie américaine.

Résultat, le rendement des obligations du Trésor américain a continué à progresser, ainsi que les marchés actions : le Dow Jones s’est stabilisé à 39132 points vendredi après avoir dépassé 39265 une heure avant la clôture, tandis que le S&P500 a fini la semaine à 5083 points, non sans avoir fait sauter la barre des 5100 points, lui aussi une heure avant la clôture. Côté européen, c’est la même configuration et on peut prendre l’exemple de la France où le CAC 40 vole de records en records, approchant désormais les 8000 points tandis que toutes les obligations d’Etat se rémunèrent bien au-delà des 2.75%, ce qui n’était pas arrivé depuis au moins 12 ans.

Dans ce contexte déjà incertain, il n’est donc pas étonnant que l’or ait terminé la semaine en hausse notable, atteignant même les 2040 dollars l’once, dans un contexte de tensions géopolitiques croissantes au Moyen-Orient, les militants houthis ayant revendiqué plusieurs attaques contre des navires commerciaux durant ces derniers jours.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.