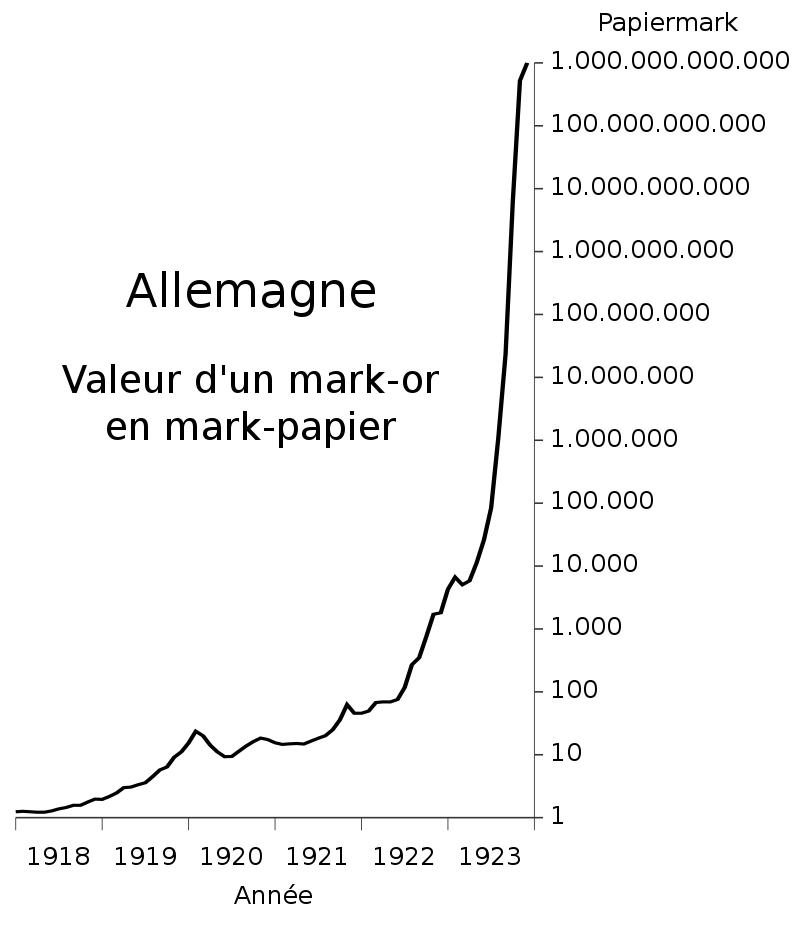

Il y a exactement un siècle, l’Allemagne connaissait l’une des périodes les plus sombres de son histoire économique : l’hyperinflation de 1923. Cette crise, qui a vu la monnaie nationale perdre presque toute sa valeur en quelques mois, a laissé des cicatrices indélébiles dans la mémoire collective allemande, mais aussi européenne !

A l’heure où le monde est confronté à de nouveaux défis économiques, au retour d’une inflation difficilement résorbable, et à de nombreux risques d’emballement liés en particulier à l’obésité morbide de la masse monétaire en circulation, la question se pose : sommes-nous à l’abri d’un tel scénario aujourd’hui ?

Contexte historique : l’hyperinflation de 1923

Après la Première Guerre mondiale, l’Allemagne, vaincue, se retrouva avec d’énormes dettes de guerre à rembourser, comme stipulé par le Traité de Versailles. Pour faire face à ces obligations, la République de Weimar commença à imprimer de la monnaie en grande quantité.

Mais cette nouvelle monnaie n’était rien d’autre qu’une reconnaissance de dette sur les générations futures. Dette que l’Allemagne de l’époque n’avait pas les moyens d’honorer et dont les anticipations de redressement économique et industriel se sont très vite révélées particulièrement optimistes, pour ne pas dire carrément utopiques.

Cette décision, combinée à une production industrielle affaiblie et à une confiance internationale en berne, conduisit le pays à une spirale inflationniste presque tout de suite incontrôlable.

En novembre 1923, le taux d’inflation atteint des sommets inimaginables, avec un billet de 100 000 milliards de marks pour acheter une simple miche de pain.

Les leçons tirées de l’histoire

L’hyperinflation allemande a enseigné au monde entier les dangers d’une politique monétaire irresponsable.En effet, cet épisode a constitué un tournant dans la manière dont le monde percevait et gérait la monnaie. Et les leçons tirées de cette période continuent d’influencer les décisions monétaires et financières d’aujourd’hui, tout en mettant en évidence l’importance de la confiance, de la régulation et de l’éducation dans le domaine économique.

Un changement de mentalité sur la confiance monétaire

L’hyperinflation a révélé à quel point la confiance dans la monnaie était fragile. Avant cette crise, la monnaie était souvent perçue comme une simple convention, un moyen d’échange accepté par tous. L’hyperinflation a montré que cette confiance pouvait être érodée rapidement si elle n’était pas soutenue par une politique monétaire solide et transparente.

Depuis lors, la transparence et la communication sont devenues des outils essentiels pour les banques centrales, qui cherchent aujourd’hui à anticiper et à répondre aux préoccupations du public comme des marchés. Par exemple, la plupart des banques centrales publient régulièrement des rapports sur leur politique monétaire, leurs perspectives économiques et leurs décisions en matière de taux d’intérêt. Très souvent relayées par les médias, ces publications permettent aux marchés, aux analystes et au grand public de comprendre les raisons sous-jacentes à leurs actions.

Alors certes, tout le monde n’est pas d’accord avec les politiques en question, mais elles ont au moins le mérite d’être étayées par des prévisions, des perspectives de risque expliquées à l’avance, mais aussi, d’une certaine manière, par une forme d’éducation “populaire” à l’économie et aux mécanismes financiers.

L’éducation financière

Élément essentiel de la confiance précédemment évoquée, l’éducation financière vise à favoriser la compréhension des mécanismes monétaires par le plus grand nombre. Cela implique notamment d’expliquer les causes et les conséquences de l’inflation pour éviter de répéter les erreurs du passé.

Ceux qui comme moi ont connu les décennies précédentes, savent combien la communication autour des questions financières et économiques s’est considérablement démocratisée. Que ce soit pour de bonnes ou de mauvaises raisons, l’éducation financière de Monsieur et Madame ToutLeMonde (qui n’est hélas toujours pas assurée par l’Education Nationale) est devenue une priorité pour de nombreux gouvernements et institutions.

Aujourd’hui, les aspects économiques sont devenus les premiers arguments politiques mis en avant pour amener les citoyens à faire leurs choix lors des rendez-vous électoraux, et il est donc essentiel de donner à chacun la matière nécessaire pour se faire sa propre opinion.

Bon, c’est vrai qu’il faudrait aussi apprendre aux gens à décrypter toute cette masse d’informations pas toujours digeste, et encore moins accessible par excès de jargon, mais c’est une autre histoire. Et c’est d’ailleurs aussi un peu pourquoi VeraCash tient tant à vulgariser au maximum cette matière à travers son blog, ses vidéos, ses podcasts, etc.

L’abandon progressif de l’étalon-or

Autre enseignement de l’hyperinflation de 1923, on a compris que la monnaie ne pouvait plus être concentrée autour d’un sous-jacent trop inflexible.

Bien sûr, l’hyperinflation allemande n’a pas été la seule raison de cet abandon, mais elle a contribué à mettre en évidence les limites d’un tel système, notamment sa rigidité face aux chocs économiques. L’étalon-or, qui liait la valeur de la monnaie à une quantité fixe d’or, a donc été progressivement abandonné au cours du XXe siècle. Jusqu’à sa disparition définitive le 15 août 1971.

Cependant, l’or n’a pas perdu sa pertinence. En tant qu’actif tangible, il reste une réserve de valeur crédible, principalement en période d’incertitude économique. Et surtout, il est toujours considéré comme un baromètre de la santé économique. En période de crise notamment, la demande d’or augmente souvent, reflétant sa perception comme valeur refuge. Cela témoigne de la confiance continue dans l’or comme « monnaie » crédible, malgré les évolutions des systèmes monétaires.

La prise de conscience de l’importance de la régulation

Enfin, l’hyperinflation a démontré les dangers d’une politique monétaire non régulée et d’une impression massive de monnaie sans soutien économique.

Cela a conduit à une prise de conscience de la nécessité d’une régulation financière solide, non seulement au niveau national mais aussi international. Ce qui laisse penser que la survenue d’un nouvel épisode hyperinflationniste similaire à celui de 1923 est désormais devenu très improbable.

Sommes-nous à l’abri d’un nouvel épisode hyperinflationniste ?

Aujourd’hui, bien que les économies mondiales soient confrontées à des défis sans précédent, comme ont pu le révéler la pandémie de COVID-19 et les tensions géopolitiques aux portes de l’Union Européenne, plusieurs facteurs nous protègent néanmoins d’une hyperinflation similaire à celle de 1923.

La coopération internationale

La mondialisation et l’interdépendance économique ont renforcé la nécessité d’une coopération internationale. Les crises économiques ne connaissent pas de frontières, et une perturbation dans un pays peut rapidement se propager à l’échelle mondiale.

- Surveillance et alerte : Le Fonds monétaire international (FMI) et la Banque mondiale, entre autres, surveillent en permanence la santé économique de leurs pays membres. Ils fournissent des analyses, des rapports et des recommandations qui peuvent aider à anticiper et à prévenir les crises. Par exemple, le FMI réalise régulièrement des « consultations » avec chaque pays membre pour évaluer les politiques économiques et financières en vigueur.

- Assistance technique et financière : Ces institutions peuvent également fournir une assistance technique pour aider les pays à mettre en place des politiques économiques saines. En cas de crise, elles peuvent offrir des prêts conditionnels pour aider les pays à stabiliser leur économie. D’ailleurs, le FMI a pour fonction première d’assurer la stabilité du système monétaire international (SMI) en évitant les crises monétaires et en jouant, en quelque sorte, le rôle de “banque centrale des banques centrales” pour les pays en difficulté. L’ultime prêteur en dernier recours.

Les politiques monétaires responsables

Les banques centrales d’aujourd’hui sont bien plus sophistiquées et informées qu’auparavant.

- Indépendance : De nombreuses banques centrales jouissent d’une indépendance vis-à-vis des gouvernements, ce qui les protège des pressions politiques à court terme. Cela leur permet de prendre des décisions basées sur des analyses économiques solides plutôt que sur des impératifs politiques.

- Outils avancés : Les banques centrales disposent d’une gamme d’outils pour gérer la politique monétaire, allant des opérations de marché ouvert à la régulation du taux d’intérêt. Elles peuvent également utiliser des mesures non conventionnelles, comme l’assouplissement quantitatif (le fameux Quantitative Easing, ou QE), pour stimuler l’économie sans nécessairement imprimer de la monnaie.

La diversification économique

Les économies modernes ne dépendent plus d’un seul secteur ou d’une seule industrie.

- Résilience : Une économie diversifiée peut mieux résister aux chocs. Si un secteur est touché, d’autres peuvent compenser la perte. Par exemple, un pays qui dépend à la fois de l’agriculture, de la technologie, du tourisme et de la finance est moins vulnérable qu’un pays dépendant uniquement des exportations pétrolières. Cet aspect reste néanmoins à nuancer pour certains pays comme la France qui, en voulant aller trop loin dans l’optimisation de leur économie, ont abandonné des pans entiers de leur souveraineté industrielle pour se concentrer sur un nombre restreint de secteurs d’excellence (luxe, aéronautique, etc.)

- Innovation et adaptabilité : Les économies diversifiées ont tendance à être plus innovantes, car elles bénéficient d’une variété de compétences, de talents et d’industries. Cela les rend plus adaptatives face aux changements mondiaux. Malheureusement, la grande inertie de certaines élites scientifiques françaises au cours de ces trente dernières années, souvent soutenues par le monde politique, a fini par faire fuir les jeunes “cerveaux” vers des contrées plus ouvertes à l’innovation, en particulier dans le domaine médical et des biotechnologies. Tandis que les différentes politiques fiscales pas toujours adaptées ni cohérentes ont poussé beaucoup d’entrepreneurs dans ces secteurs à forte croissance à s’établir à l’étranger.

La mémoire collective

L’histoire économique est riche d’enseignements, et les catastrophes passées, comme l’hyperinflation allemande, servent de rappels puissants.

- Éducation et formation : Les écoles de commerce et les départements d’économie du monde entier enseignent les erreurs du passé pour éviter de les répéter. Les décideurs actuels sont bien informés des conséquences dévastatrices de l’hyperinflation.

- Prudence institutionnelle : Les institutions financières et monétaires sont généralement conservatrices dans leurs approches, en partie à cause des leçons tirées des crises passées. Elles ont tendance à privilégier la stabilité à long terme plutôt que les gains à court terme. Même si, actuellement, cela se traduit par un excès de prudence, notamment un maintien de la politique de relèvement des taux d’intérêt alors même que l’amélioration du niveau de l’inflation exigerait davantage de souplesse pour permettre à l’économie de reprendre son souffle.

Découvrez le nouveau livre de Bruno Gonzalvez

Qu'est-ce que la richesse ? Est-ce simplement le fait de disposer de comptes bancaires bien remplis, de ne plus avoir à travailler pour vivre, de pouvoir s'acheter de belles voitures, de vivre dans le luxe et l'opulence ? Ou est-ce quelque chose de plus subtil, de plus complexe, de plus nuancé ? Dans ce nouvel ouvrage, l'auteur et éditorialiste Bruno Gonzalvez offre une approche philosophique et pédagogique à notre rapport à l'argent.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.

Jene suis pas aussi serein que vous sur les leçons du passé. On constate, hélas, que l’homme à une fâcheuse tendance à renouveler les même erreurs. Pour ce qui est de la BCE ou des banques centrales, en général, elles fabriquent l’argent et le distribue sans compter et sans analyse préalable. Certes, elles parviennent à maitriser des situations précises, qu’il y a un siècle, n’était pas possible. C’est sur cet aspect que je converge mais elles ne font que retarder la catastrophe et appauvrissent progressivement les peuples, de manière volontaire. Le choc n’existe plus mais les conséquences sont les mêmes et les objectifs scandaleux. Il faut donc choisir entre la peste et le choléra, alors qu’en cherchant bien, une troisième solution et pas la moindre, s’offre aux résilients et aux résistants. L’homme est un prédateur, pour la plupart sans âme, ni conscience. C’est la raison pour laquelle, je considère que ce ne sont pas prisons qu’il serait utile de construire mais des zoos.

Bonjour Michel,

Je suis d’accord avec vous sur le fait que les banques centrales, et la BCE notamment, fabriquent de la monnaie sans retenue. Même si elles se sont un peu calmées ces derniers mois. Elles s’appuient pour cela sur des modèles mais surtout sur des critères dits « prudentiels » qui sont censés éviter l’emballement de la machine. Des critères que les banques centrales décident elles-mêmes, et qu’elles peuvent faire varier au gré de leurs besoins ou de l’évolution de la situation économique. La politique d’assouplissement quantitatif (ou Quantitative Easing) calqué sur le modèle japonais et généralisé après la crise de 2008 est un bon exemple de cette « flexibilité » des règles.

Néanmoins, l’appauvrissement des peuples est bien moins une volonté qu’un effet de bord des politiques de banquiers centraux. Personne n’a d’intérêt à ce que les peuples s’appauvrissent, à commencer par les banques centrales justement qui comptent sur une croissance hypothétiquement permanente pour soutenir une inflation constante. Or, la croissante ne peut exister que s’il y a consommation, laquelle encourage la production et l’innovation. Une consommation qui, au final, implique que les peuples aient les moyens de consommer.

Non, le problème est ailleurs. Loin de vouloir nous appauvrir, les banquiers centraux veulent au contraire que nous ayons suffisamment de monnaie à dépenser, de la monnaie qu’ils contrôlent et avec laquelle ils espèrent bien également contrôler ce que nous en faisons. Ce n’est pas notre « richesse » qui est visée, c’est notre liberté.