- Accueil

- Cours de l’or

- Quels facteurs influencent le cours de l’or ?

Quels facteurs influencent le cours de l’or ?

Qu’est-ce qui fait bouger le cours de l’or, à la hausse comme à la baisse ? Si l’on en croit les événements passés, c’est un faisceau de plusieurs critères à l’échelle mondiale, souvent liés. Crise économique, offre et demande, politique des banques centrales, cours du dollar américain… Même s’il ne s’agit pas d’une science exacte, tous ces facteurs sont susceptibles d’influencer le prix d’une once d’or à un moment. Sans oublier le cas particulier des pièces d’or, dont le prix ne dépend pas seulement du cours du métal. Comment ça marche ? Suivez le guide.

Rappel : c’est quoi le cours de l’or ?

Le cours de l’or physique correspond au prix d’une once d’or, soit 31,10 grammes de ce métal précieux. La cotation « officielle » est établie deux fois par jour par la London Bullion Market Association (LBMA) : c’est elle qui sert de référence dans le monde.

Il existe un autre « cours de l’or », celui des marchés qui reprend toutes les transactions notamment de l’or « papier » (ETF, etc.) à New-York, Chicago mais aussi en Asie. Résultat, le cours de l’or boursier ne connaît pas de clôture, c’est quasiment du 24/24.

Mais attention, il faut retenir que le prix de l’or s’analyse sur plusieurs années. Les variations ponctuelles du cours, au jour le jour, ne permettent pas de connaître la valeur d’un patrimoine de manière fiable. C’est un peu comme l’astrologie : inutile de lire votre horoscope tous les matins pour connaître les tendances ! Le métal jaune est un investissement qui s’apprécie sur le long terme : il joue un rôle d’assurance pour sécuriser et diversifier un patrimoine.

Alors, comment connaître le prix de l’or ? Même si nous ne sommes ni astrologues ni voyants, il est possible d’observer plusieurs paramètres qui ont déjà fait varier le cours.

L’offre et la demande

Comme toutes les matières premières, le cours de l’or est influencé par les variations de l’offre et la demande.

D’une part, l’offre : la disponibilité de l’or physique est un facteur qui joue sur les variations de son prix. À l’heure actuelle, la production d’or, liée à l’exploitation des mines, a tendance à diminuer. En effet, les réserves s’amenuisent et le métal jaune n’est pas disponible en quantités illimitées sur Terre (bien que recyclable). Or, si la demande est supérieure à l’offre, le prix a tendance à augmenter : ce qui est rare est cher.

D’autre part, la demande. Dans le monde, elle est surtout portée par la Chine et l’Inde, les premiers consommateurs d’or. Et cela se vérifie en particulier pour la Chine au premier trimestre 2023. Selon le dernier rapport du World Gold Council, la reprise de l’économie chinoise, la hausse des revenus et la bonne santé de la consommation ont offert un terrain favorable à l’investissement en or. Tandis qu’en 2022, la demande en or était à la baisse en Chine, lorsque l’économie se portait moins bien. C’est le cas en ce moment en Inde où la demande est plus faible… mais à cause du prix élevé de l’or. Il faudra sans doute attendre la saison des mariages, à l’automne, pour que les achats d’or physique repartent à la hausse dans le pays.

Les banques centrales

Les décisions des banques centrales sont d’autres facteurs qui expliquent les variations du cours de l’or. Elles impactent tout d’abord la demande en or. En effet, la Réserve fédérale des États-Unis (la Fed) et la banque centrale européenne, pour ne citer qu’elles, détiennent d’importantes réserves d’or physique pour se prémunir des crises monétaires notamment. Eh oui, l’or est une valeur refuge universelle ! Et pour ces banques aussi, la demande en métaux précieux peut fluctuer d’une année à l’autre, influençant ainsi le cours de l’or.

Du côté des banques centrales, l’autre point à prendre en compte est la politique en matière de taux d’intérêt.

Les taux d’intérêt

Les variations des taux d’intérêt et le cours de l’or suivent une corrélation inverse, ou négative. Lorsque les banques centrales décident d’augmenter les taux d’intérêt, le prix de l’or diminue et inversement. Pourquoi ? Parce que la hausse et la baisse des taux d’intérêt rendent les produits d’investissement plus ou moins attractifs. Un exemple : lorsque les obligations rapportent moins aux investisseurs (avec des taux bas), l’or est généralement plus prisé et son cours suit une tendance haussière. C’est – en partie – ce qui explique le caractère de valeur refuge donné au métal jaune. La hausse des taux d’intérêt renforce aussi les monnaies. Par exemple si le dollar et l’euro se renforcent alors mécaniquement, le prix de l’or baisse.

L’inflation

Si l’or est considéré comme une valeur refuge pour les investisseurs, c’est parce qu’il est indépendant des politiques monétaires des banques centrales. Concrètement, il conserve toute sa valeur en période d’inflation, lorsque les monnaies en perdent. Le prix de l’or peut même suivre une tendance à la hausse si la demande des investisseurs augmente. Là aussi, c’est ce qui donne à l’or son caractère de valeur refuge et d’assurance en cas de crise.

Le cours du dollar américain et des autres monnaies

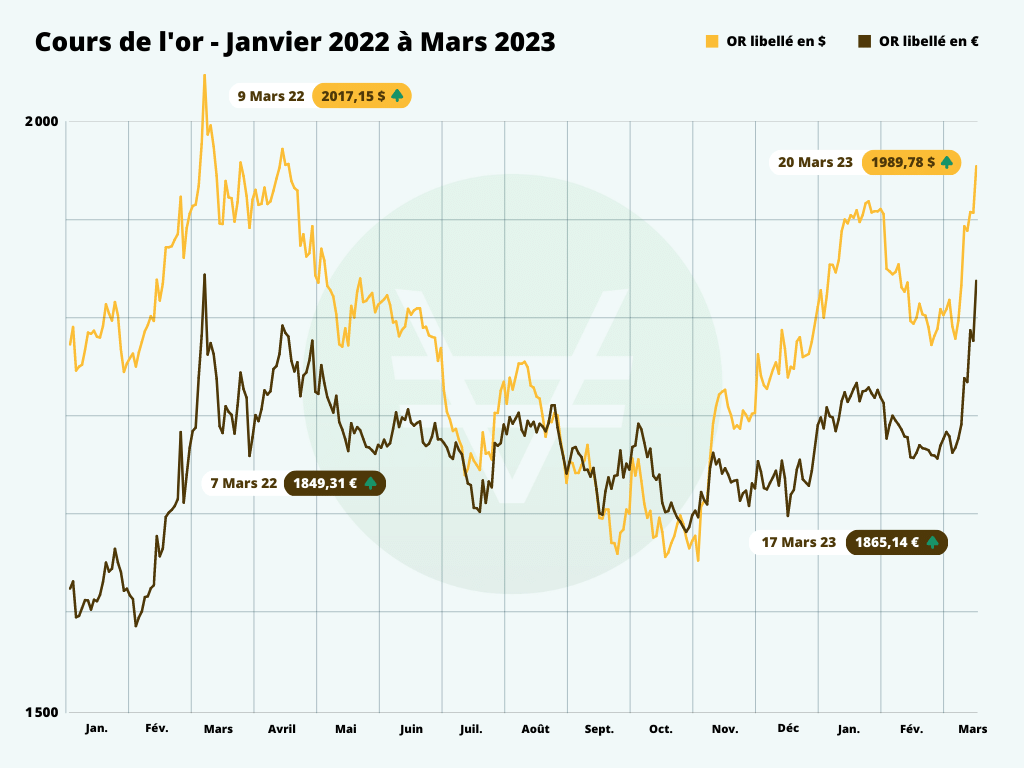

Le cours de l’or et le cours du dollar américain suivent, eux aussi, une corrélation négative. Pour comprendre, il faut tout d’abord savoir que, comme d’autres matières premières, l’or s’échange en dollars sur les marchés financiers internationaux. Si la monnaie perd de sa valeur, cela signifie qu’il faut plus de dollars pour obtenir une once d’or. Et donc que cette dernière coûte plus cher à l’achat. En fait, ce principe fonctionne avec toutes les monnaies dans laquelle le cours de l’or est exprimé. En plein Brexit quand la Livre Sterling s’effondre, l’or en Livre augmente fortement. Quand l’Euro est affaibli par le début du conflit en Ukraine, l’or en euros bat des records. Vous suivez toujours ?

Le contexte économique et géopolitique

La crise économique, les contextes d’incertitudes et les conflits géopolitiques sont des paramètres favorables à l’or. Parce que… l’or est une valeur refuge. C’est bon, vous suivez toujours. En effet, en cas de crise ou de tensions dans le monde, les investisseurs choisissent la sécurité d’un actif tangible comme le métal jaune (cela vaut aussi pour d’autres métaux précieux comme l’argent). De nombreux exemples en attestent : la crise des subprimes en 2008, la crise de l’euro en 2010, celle du Covid en 2020, la guerre en Ukraine depuis 2022. Toutes ces années se sont révélées fastes pour le cours de l’or. Et c’est aussi pour cela que l’or est souvent qualifié de contracyclique : il ne perd pas de valeur en période de crise ni lorsque la bourse s’écroule, au contraire.

Le cas particulier des pièces d’or et de la prime

Le saviez-vous ? Le prix des pièces d’or est fixé selon le cours du métal précieux, mais pas seulement. Pour un achat comme pour une vente de pièces, il faut tenir compte de la prime : celle-ci correspond à la différence entre le prix de la pièce et la valeur de l’or qu’elle contient.

Cette prime est elle-même une variable, exprimée en pourcentage, et dépend de plusieurs facteurs :

- La rareté de la pièce ;

- Sa fabrication ;

- Son état de conservation ;

- L’offre et la demande sur le marché (toujours elles) ;

- Le pays d’origine de la pièce et sa localisation.

Même si ce n’est pas systématique, le prix d’une pièce d’or est susceptible de monter en période de crise, comme le cours de l’or. Et quand bien même le cours de l’or serait à la baisse, il serait toujours possible de proposer des pièces d’or à la vente pour récupérer des liquidités.

Et le cours de l’argent alors ?

Le cours de l’argent n’influence pas celui de l’or et leurs échelles de valeurs sont bien différentes, mais les deux sont étroitement liés. Encore une fois, ce n’est pas une science exacte à 100 % ! Mais ces dernières années, lorsque le cours de l’or a augmenté, le cours de l’argent a suivi la même tendance. L’argent métal est aussi considéré comme une valeur refuge, un investissement de protection contre les crises et l’inflation et un moyen de diversifier un portefeuille d’actifs.

En savoir plus sur le cours de l’or :