Edit du 19 décembre 2025

La dette publique de la France a franchi un nouveau somment , hors temps de guerre ou de crise sanitaire, à 117,4 % du PIB, soit 3482 milliards d’euros. À ce stade, de nombreux analystes n’excluent pas une crise sur les marchés si une solution n’est pas trouvée rapidement.

(Source INSEE )

Depuis l’an dernier, on reparle beaucoup du déficit et de la dette publique de la France. Le 20 mars 2024, Emmanuel Macron avait d’ailleurs réuni les ténors de son camp politique pour discuter d’une stratégie permettant d’endiguer la dérive des comptes publics. Mais depuis, l’histoire politique du pays s’est emballée, avec une dissolution de l’Assemblée nationale et deux gouvernements dont un poussé à la démission sans pouvoir voter un budget pour 2025, après une censure des députés, ce qui a presque fait passer la question de la dette au second plan.

Néanmoins, la situation reste aujourd’hui préoccupante, et les tensions budgétaires s’accentuent à la veille de la présentation des premières orientations budgétaires pour 2026. Si certains envisagent toujours de recourir à l’emprunt pour combler les pertes, la dette nationale soulève des inquiétudes croissantes. D’autant plus que l’échéance du prochain verdict des agences de notation sur la solvabilité de la France approche à grands pas, dans un contexte économique mondial marqué par des incertitudes géopolitiques et une inflation persistante.

Une dette impressionnante

Pour 2025, le besoin de financement prévisionnel annoncé par le gouvernement et l’Agence France Trésor s’élève à 306,7 milliards d’euros, un chiffre qui s’explique par un déficit budgétaire estimé à 135,6 milliards d’euros et des amortissements de dettes à moyen et long terme atteignant 174,8 milliards d’euros, en hausse de 19,7 milliards d’euros par rapport à 2024. Le besoin de financement dépasse donc les 300 milliards d’euros pour la deuxième année consécutive, dans un contexte où les taux d’emprunt ne semblent pas vouloir fléchir, bien au contraire.

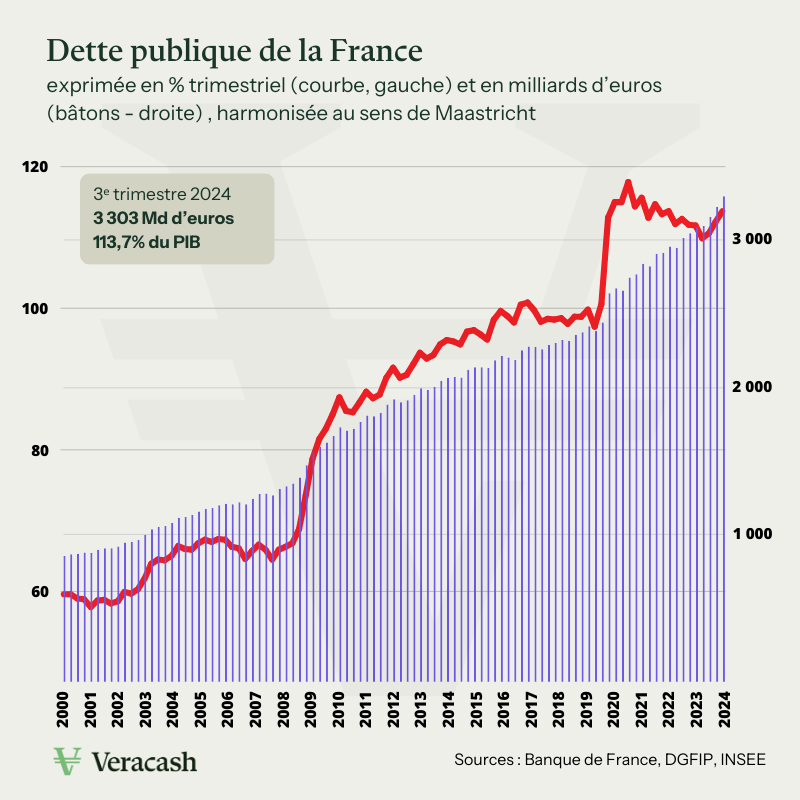

La dette publique, qui quant à elle avait déjà franchi un cap historique (environ 3 303 milliards d’euros, soit ~114 % du PIB) en décembre 2024, a continué d’augmenter très rapidement au premier trimestre 2025 : selon l’INSEE, elle a ainsi progressé de 40,5 milliards d’euros, pour atteindre 3 346 milliards fin mars. Le Haut Conseil des finances publiques anticipe désormais un ratio dette/PIB de 115,4 % en 2025, un nouveau record dépassant même celui la crise sanitaire !

Ce seuil est d’autant plus significatif que l’inflation ne cesse de reculer, se situant entre 0,7 et 1% depuis le début de l’année 2025.

Ainsi, malgré des engagements répétés à réaliser des économies substantielles, le gouvernement se heurte à des prévisions de croissance moroses : la progression du PIB pour 2025 est désormais fixée à 0,6 %, contre 1,2 % puis 0,9% initialement anticipés. Certes, dans un rapport de juillet 2025, le FMI envisage la possibilité d’un redressement à 1% pour 2026 … à condition que les réformes structurelles avancent. Problème, la quasi-stagnation actuelle complique la mise en œuvre de ces mêmes réformes budgétaires indispensables à cette reprise de la croissance, tout en accentuant les pressions sur les finances publiques. L’histoire du serpent qui se mord la queue.

Pourquoi une dette aussi élevée ?

La dette publique française s’explique avant tout par l’accumulation de déficits budgétaires successifs, nécessaires pour financer des dépenses dépassant systématiquement les recettes. Cette situation reflète la difficulté chronique du pays à équilibrer ses finances depuis presque 50 ans, dans un contexte où le modèle social repose sur une prodigalité publique toujours plus importante. La France consacre en effet 32,2% de son PIB aux dépenses sociales (notamment les retraites), ce qui en fait le pays le plus dépensier dans ce domaine.

En outre, ces dernières années, la pandémie de COVID-19 ainsi que les crises énergétiques et géopolitiques (notamment la guerre en Ukraine) ont considérablement creusé les déficits publics qui étaient déjà abyssaux. En 2024, la flambée des prix de l’énergie a encore alourdi la dette par la mise en place de nouvelles mesures de soutien au profit des ménages et des entreprises.

Enfin, les engagements pris dans le cadre de la transition écologique et les dépenses liées à la modernisation des infrastructures de défense (notamment dans le cadre de la montée des tensions internationales) ont renforcé les besoins de financement de l’État.

Quelles sont les craintes suscitées par la dette publique française ?

Comme tout endettement massif, la principale crainte réside dans la soutenabilité de la dette. La France sera-t-elle capable de rembourser ses emprunts tout en maintenant un niveau de dépenses publiques suffisant pour assurer les services essentiels ?

Le 13 décembre 2024, Moody’s a décidé d’abaisser la note de crédit à long terme de la France de « Aa2 » à « Aa3 », notation confirmée le 11 avril 2025 mettant en garde contre les conséquences d’un endettement élevé combiné à une croissance faible.

Pire encore, le 12 septembre 2025, c’est au tour de Fitch de dégrader la note de la France en la faisant passer de AA- à A+, rétrogradant pour la première fois la dette du pays dans la catégorie « qualité moyenne ». Si cette situation ne menace pas immédiatement la solvabilité du pays, elle accentue la méfiance des investisseurs internationaux. Quant aux autres agences de notation, elles ne sont guère plus optimistes :

- S&P : AA‑, perspective Negative, confirmée en mai 2025

- DBRS : AA (high), perspective Negative, relevée en mars 2025

Une autre inquiétude concerne l’impact sur les ménages et les entreprises. Dans un contexte de pression fiscale déjà élevée, de nouvelles hausses d’impôts ou des réductions de services publics pourraient fragiliser davantage l’économie. Certains économistes craignent également que la dégradation de la note souveraine entraîne une augmentation des taux d’intérêt, rendant la dette encore plus coûteuse à financer. Et c’est d’ailleurs ce qui s’est passé lors de la dernière adjudication début septembre, quand l’Agence France Trésor a émis 11 milliards d’euros de dette, dont près de 2 milliards à échéance 30 ans au taux de 4,43%, le plus élevé depuis 2008, alors que la France comptait sur 3.75% au maximum.

Existe-t-il des solutions pour réduire l’endettement de la France ?

En dehors des « pistes » évoquées par François Bayrou durant l’été, le gouvernement continue à croire en un retour du déficit public sous les 3% du PIB pour 2029 (une échéance initialement fixée à 2027…). Et pour cela, les propositions semblent se répéter année après année, sans jamais être mises en œuvre :

- Réduction des dépenses publiques : Un nouvel effort d’économies de 10 milliards d’euros est prévu en 2025 (pour arriver au total de 53 milliards voulu par le Premier ministre), notamment par une réforme des dépenses sociales et un contrôle accru des arrêts maladie, cette dernière mesure ayant déjà été retoquée par le Conseil Constitutionnel en 2023.

- Taxation exceptionnelle : Bien que le gouvernement écarte toute hausse généralisée des impôts, des discussions sur une contribution exceptionnelle des entreprises ayant réalisé des superprofits ont été relancées en 2024. On parle également d’une “CVAE additionnelle” qui n’est en réalité rien d’autre qu’une augmentation déguisée de la CVAE.

- Mobilisation de l’épargne privée : Des produits d’investissement orientés vers le financement de projets stratégiques (transition énergétique, défense) ont été lancés pour canaliser l’épargne des Français vers l’économie productive, mais cela reste encore assez flou.

Même si elles devaient voir le jour, toutes ces mesures ne semblent pas en mesure de résoudre le problème structurel de la dette publique. C’est sans doute la raison pour laquelle l’actuel Premier ministre continue à sortir de nouvelles idées de son chapeau pratiquement chaque semaine. Sauf que la plupart de ces propositions sont souvent d’anciens projets remis au goût du jour, ou bien encore des pistes purement théoriques qui n’ont que très peu de chances d’être applicables.

La France risque-t-elle de faire faillite ?

Même si le tableau est sombre, la réponse est clairement non.

C’est vrai que la situation budgétaire française est préoccupante, mais par exemple la comparaison avec des pays comme la Grèce est inappropriée. La taille de l’économie française comme sa capacité à lever l’impôt restent des atouts majeurs et la solvabilité du pays repose sur des bases solides. Sans compter que la situation des deux pays n’a rien à voir : en 2009-2012, le taux d’intérêt grec avait atteint plus de 30% à son pic, alors que la France se finance actuellement à moins de 3% sur 10 ans.

En outre, la dette publique française est majoritairement libellée en euros et émise sous droit français, ce qui réduit les risques liés à une crise de la dette souveraine. Enfin, les investisseurs continuent de percevoir la France comme un emprunteur fiable, malgré les avertissements des agences de notation.

Est-ce vraiment le moment de réduire la dette de la France ?

Si l’endettement de la France doit être réduit à moyen terme, les circonstances actuelles plaident pour une certaine prudence. Les crises successives ont montré l’importance d’un État fort capable de mobiliser des ressources en cas d’urgence. Réduire la dette trop rapidement pourrait compromettre les investissements essentiels dans des secteurs stratégiques.

Les marchés financiers semblent partager cet avis, comme en témoigne la résilience des taux d’intérêt français et la bonne tenue du CAC 40 qui, malgré un gros trou d’air en avril dernier, a gagné près de 600 points depuis le début de l’année, flirtant avec les 8000 points en cette fin août 2025. Par ailleurs, la hausse continue du cours de l’or, valeur refuge par excellence, illustre la persistance des incertitudes économiques et géopolitiques.

Ce qu’il faut retenir :

- La dette de la France atteint désormais des records, renforcée par un déficit public plus haut que prévu.

- Mais cette dette reste justifiée par la préservation d’un système social français particulièrement généreux.

- Le gouvernement espère évidemment réduire les coûts de fonctionnement du pays, mais les mesures envisagées risquent d’être ni très efficaces ni très pertinentes ; certaines sont même assez peu applicables.

- Contrairement à ce que prétend l’opposition, la France ne risque pas de faire faillite.

- La règle des 3% de déficit est sans fondement.

- La dette est à la fois mal comprise et mal présentée.

- Enfin, ce n’est peut-être pas le moment de songer à réduire la dette de la France.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.

Pourquoi ne pourrait on parler de la formation de nos élites (ENA principalement) et de leurs formateurs (souvent idéologues de gauche), dont la conformation mentale est dévoyée par une idéologie, certes louable pour la protection des plus faible, mais qui annihile tout esprit d’initiative, d’action et d’imagination. Un chef d’entreprise prend des risques pour développer son activité avec plus ou moins de bonheur, mais nos techno-comptables de l’ENA, qui n’ont rien de foudre de guerre, n’ont pas les qualités mentales requises, ou enseignées, comme peuvent le faire les américains, dont l’action et leur moteur intellectuel. Si tout n’est pas tout à jeter chez nous et tout à prendre aux américains, nous pourrions réformer singulièrement ces grandes écoles, afin de faire émerger des HOMMES d’actions, dont le sentiment serait de bien servir l’intérêt collectif, sans s’asservir. Le pouvoir corrompt les élites et chaque génération devient plus avide (conf; les salaires de la Haute Administration et ses relais etc.) et moins compétente. Les pouvoirs politiques, économiques, sociaux, financiers sont confisqués par cette oligarchie qui a tissé une muraille telle que seuls ceux cooptés peuvent y accéder. On connait pertinemment les pistes pour dégraisser cet Etat obèse. Encore faut il savoir donner des coups de pieds dans la fourmilière et comme vous le précisez réduire la dette sans précipitation, mais surement , pour stopper le déclassement du pays. Encore faut il que la lâcheté qui les bans de l’Assemblée Nationale, de Matignon et surtout de l’Elysée. Cette situation me donne l’impression que notre Président est le pantin d’une force extérieure.

Bonjour JPM,

Merci pour votre intervention et votre commentaire très dense.

Deux remarques toutefois :

– attention à ne pas idéaliser les Américains, qu’ils s’agisse des hommes politiques ou des chefs d’entreprise : on constate chaque jour à quel point ils sont tout aussi faillibles que les autres ;

– bien sûr qu’il y aurait beaucoup de choses à réformer, mais la France est un pays qui n’aime pas les réformes : les Français sont connus pour refuser le changement dès lors qu’il s’applique aussi à eux-mêmes.

Bien cordialement

Le réalisme, que possèdent aussi peu les français que ne possèdent d’ aptitude à gouverner leurs élus politiques, est un des traits caractéristiques des Britanniques; réalisme qui leur valu de s’ extraire de l’ Union Européenne. Avec leur humour tout aussi Britannique, ils donnèrent le nom de Brexit à leur clairvoyante volonté de sortir de l’ UE. Mais la ténacité est sans aucun doute leur trait de caractère le plus remarquable sans lequel rien n’ eut été possible. N’ est-il pas plus héroïque de triompher du sort commun plutôt que de s’ y abandonner? Les Britanniques abattirent tous les obstacles…

Dans trois ans, le double mandat présidentiel s’ achèvera sur la faillite irrémédiable de notre pays, la mort annoncée de son agriculture et la ruine de ses entreprises anéanties par le mondialisme sans freins et la politique européiste. L’ UE, cette grande illusion dans laquelle nous nous perdons depuis quatre décennies, phagocytera la France acculée dans l’ impasse de son impuissance.

Par une surenchère de démocratie, la démocratie, la liberté et le pouvoir d’ agir s’ éteignent dans le dirigisme dictatorial de l’ Union Européenne. Nous dénigrons le Brexit et le choix avisé des Britanniques; nous dénigrons leur lutte à confirmer la reconquête de leur indépendance et la réappropriation de leurs frontières. Quant au délitement de la France, les Français, interdits de référendum, sont muselés la tête dans le sable. L’ UE n’ est pas une fatalité et les consultations référendaires sont toujours inscrites dans la Vè Constitution. Le réalisme exige de se ressaisir pour sortir de l’ illusion. Les décisions fortes de la volonté, alors, nous font entrer à nouveau dans l’ action parce que la République fait honte à ses défenseurs quand elle inscrit la faillite de son économie et l’ explosion de ses dépenses publiques.

Max Régnier. Perpignan

Max Régnier. Douai

Bonjour Max,

Vous avez raison, les Britanniques sont réalistes.

Et c’est la raison pour laquelle, trois ans et demi après la sortie effective du Royaume Uni de l’UE, ils ne sont plus que 22 % à juger que la séparation a été une bonne chose.

Le fait qu’ils aient majoritairement porté au pouvoir un gouvernement travailliste après les élections législatives du 4 juillet, et donc amené Keir Starmer au poste de Premier ministre alors qu’il était notoirement anti-Brexit, est également une preuve du réalisme des Britanniques.

Ils ont testé la vie hors de l’UE et ils ont dû se rendre à l’évidence qu’elle n’était pas telle qu’on la leur avait vendue.

Et vous avez également raison quand vous dite que l’UE n’est pas une fatalité, c’est juste une réalité dont il faut prendre conscience.

L’époque d’une France (ou d’une Angleterre) forte et compétitive tout en restant indépendante est une époque révolue ; elle a été balayée par la mondialisation et remplacée par l’ère du Village Planétaire. Soit on l’accepte et on tente de continuer la partie avec les nouvelles cartes que l’on a en main, soit on reste campé sur le souvenir réconfortant du temps où on pouvait encore prétendre gagner les concours de billes qu’on organisait pour nous-mêmes, en suivant nos règles et en choisissant nos adversaires.

Aujourd’hui, ce n’est plus la France (ni le Royaume-Uni) qui décide. Elle n’en a plus les moyens, elle est devenue trop insignifiante sur le plan international, en dépit des sacs Channel ou des Airbus qu’elle continue à vendre pour préserver l’illusion d’une French Touch. La France de 2024 n’a pas vraiment d’autre choix que d’être européenne ; le « seul contre tous » n’est même pas une option, c’est juste un fantasme qui est mort avec le XXe siècle.

Sic transit gloria mundi.

Le niveau de la dette est injustifiable, en partie car depuis 50 ans, notre pays n’a pas su, ni voulu présenter un budget en équilibre.

Il est bien évident qu’en supprimant une partie des employés de l’éducation nationales qui ne sont pas utilisés face aux élèves et une très grande partie des fonctionnaires hospitalier uniquement occupés à faire des comptes, on diminuerait le déficit ce qui éviterait d’augmenter encore la dette à due concurrence.

Il est faux de dire que tout est foutu, mais encore plus de faire croire que tout est normal.

Bonjour Jacques,

Effectivement, c’est un constat que l’on fait régulièrement sur ce blog car la dette fait peser un risque sur l’économie et la crédibilité de la France.

Je vous partage un reportage très intéressant sur le sujet que l’on a trouvé récemment : https://www.youtube.com/watch?v=hcKZ6lXvy-I

Il est un peu long mais il aborde certains gaspillages hérités de la bureaucratie à la française.

Bonne journée

Bonjour Jacques,

Le propos n’est pas de dire que le déficit chronique de la France est normal, mais plutôt qu’il est incontournable dans le cadre du fonctionnement de l’État Français depuis les années 1970, et qu’il est surprenant que certains s’étonnent encore de son existence. En voulant accompagner la recherche, soutenir l’industrie, entretenir une certaine idée de l’équité sociale, maintenir un très haut niveau d’interventionnisme à travers des services publics pléthoriques, le tout en réduisant la charge fiscale des plus modestes (qui deviennent également de plus en plus nombreux) mais aussi sans faire fuir ceux qui détiennent le capital et en tentant de préserver le tissu économique à travers des aides aux entreprises, la France n’a quasiment pas d’autre choix que de vivre au-dessus de ses moyens.

On peut critiquer le modèle, mais il est devenu pratiquement impossible aujourd’hui d’y toucher sans s’aliéner une grande partie de la population et surtout sans déséquilibre le fragile édifice social et économique mis en place depuis des décennies. Qui est prêt aujourd’hui à renoncer REELEMENT à sa retraite par répartition ? Qui acceptera que l’on supprime le régime d’assurance maladie, ou encore tout ou partie de nos services publics ?

Notre système est très loin d’être parfait, mais il n’existe pour l’instant aucune alternative qui ne soit pas plus mauvaise encore, en tout cas à court et moyen terme.

Du reste, même un pays comme les Etats-Unis, qui ne dispose ni d’un réseau de services publics aussi dense ni d’un système de protection sociale aussi élaboré que la France, accuse malgré tout un déficit budgétaire qui ne cesse de s’accroître depuis plus de 20 ans et qui atteint aujourd’hui 6,5% de leur PIB environ. La France, c’est 5.5%… et pas du tout le même PIB.