La 17ème édition du rapport In Gold We Trust a été publiée le 24 mai. Ronald-Peter Stöferle et Mark J. Valek y confirment que le cours de l’argent devrait briller encore plus fort que le cours de l’or, et ce jusque dans les années… 2040 ! Voici la substantifique moelle de ce must-read pour tout épargnant en argent-métal.

Comment le cours de l’argent a-t-il performé ces dernières années ?

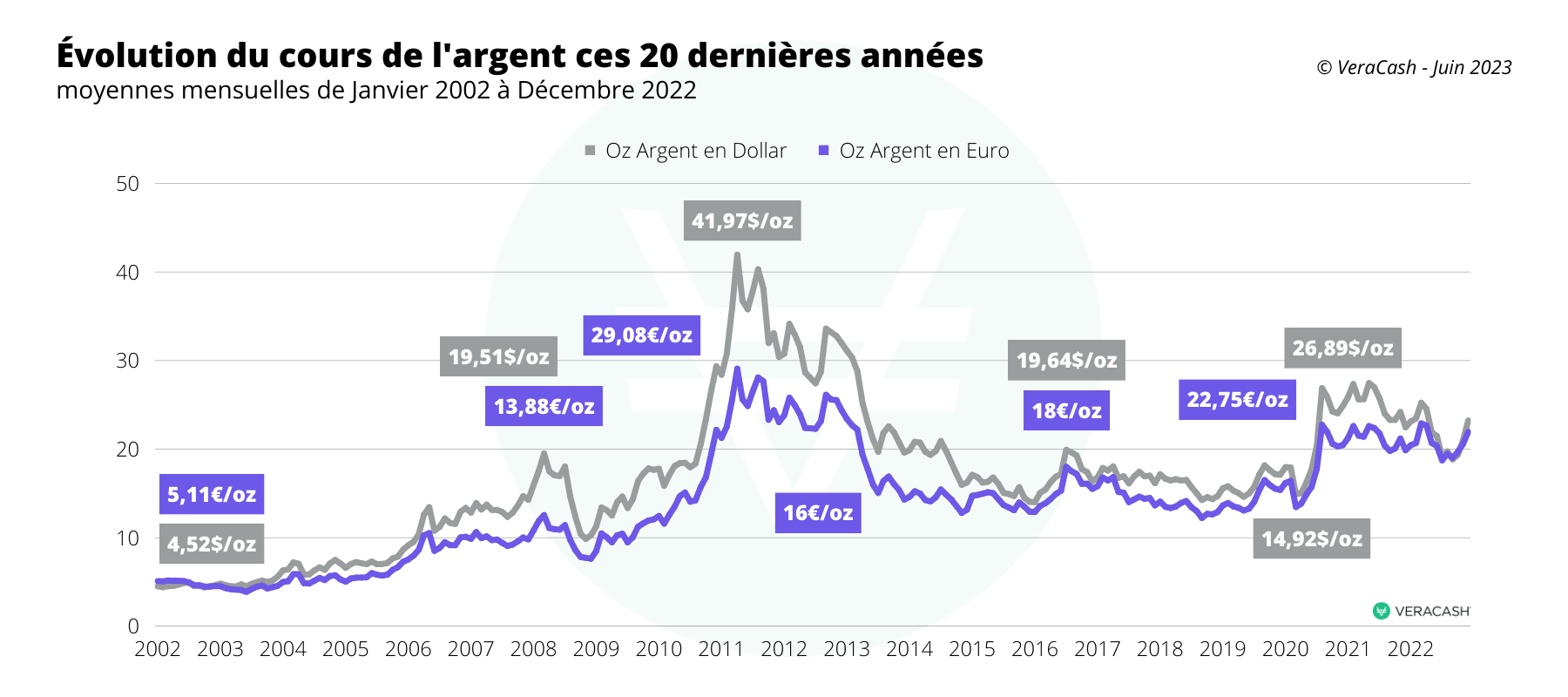

Après une mauvaise année 2021 (-5,6% en euros et -11,5% en dollars) placée sous le signe de la stagnation des taux d’intérêt réels, le cours de l’argent a enregistré une bonne année 2022 (+9,3% en euros et +2,9% en dollars).

Depuis son creux de septembre 2022, le cours de l’argent a dessiné un « formidable rally » de plus de 40 % jusqu’en avril 2023, soulignent Stöferle & Valek (S&V).

A quoi Stöferle et Valek s’attendent-ils pour la suite ?

Cette performance conforte S&V dans la thèse qu’ils soutenaient l’année passée : « si l’on se fie aux cycles passés, l’argent sera tiré par l’or tout au long des années 2020, à mesure que nous connaîtrons des bouleversements géopolitiques et socio-économiques…. Ensuite, l’argent prendra le relais et sera poussé par les vents chauds de l’inflation pendant une ou deux décennies, alors que les gouvernements réduiront les niveaux de dette privée et publique par le biais de la répression financière. Nous sommes optimistes sur l’argent jusqu’aux années 2040, mais après cela, vous devrez vous débrouiller tout seul », écrivaient-ils dans le rapport IGWT 2022.

En 2023, le cours de l’argent sera soutenu par son déficit d’offre… mais un autre facteur sera requis pour que son prix s’envole !

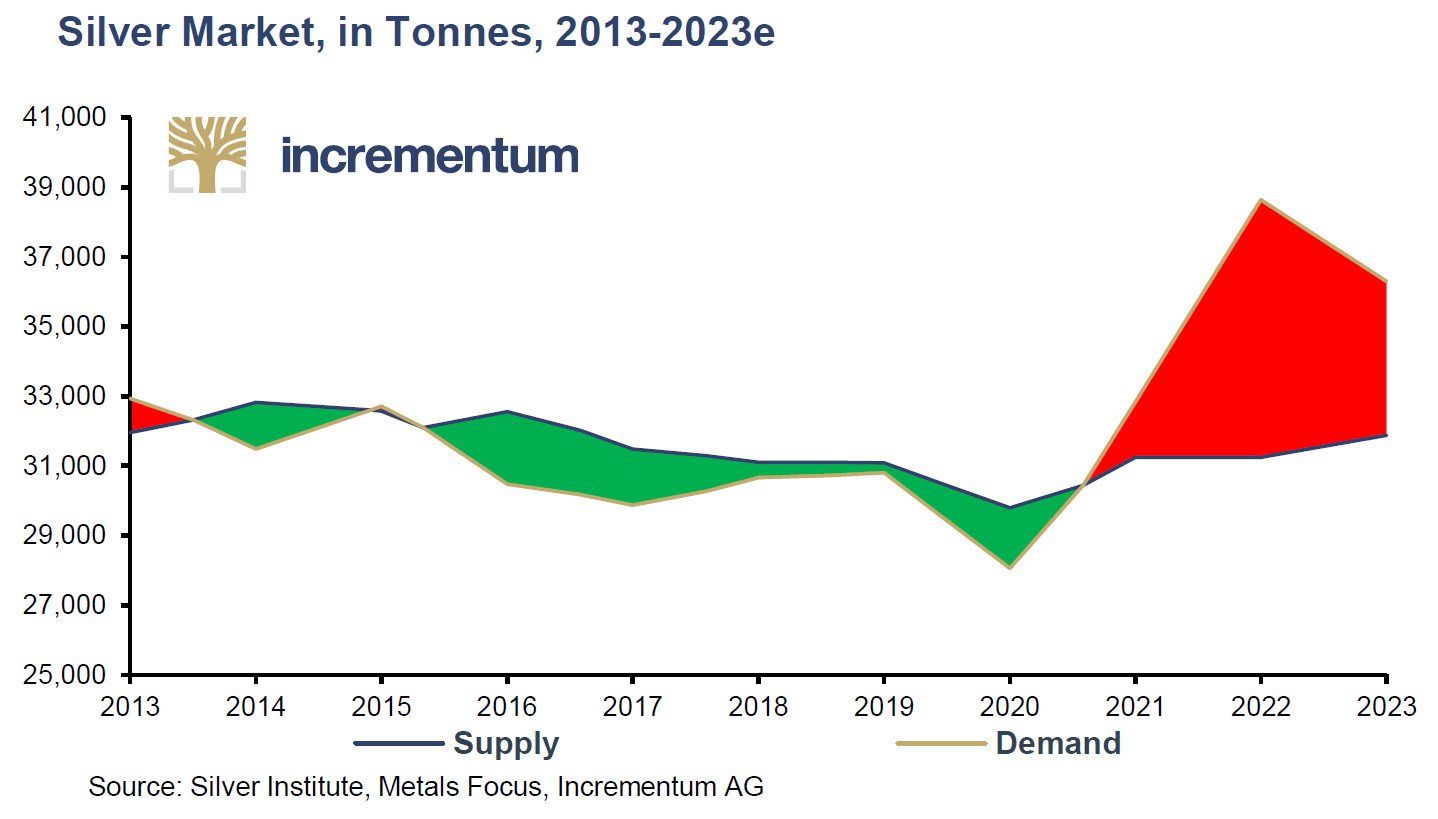

Cette citation de S&V résume bien leur vision : « la combinaison d’une offre d’argent en baisse et d’une demande industrielle résistante constitue un terrain fertile pour de nouvelles augmentations du cours de l’argent ». Cependant, c’est avant tout la direction que prendra le cours de l’or « qui décidera du sort de l’argent en 2023 et au-delà ».

En effet, les dernières statistiques du marché de l’argent ont fait apparaître un déficit d’offre abyssal en 2022. Et S&V s’attendent à ce que le déficit d’offre soit parti pour durer !

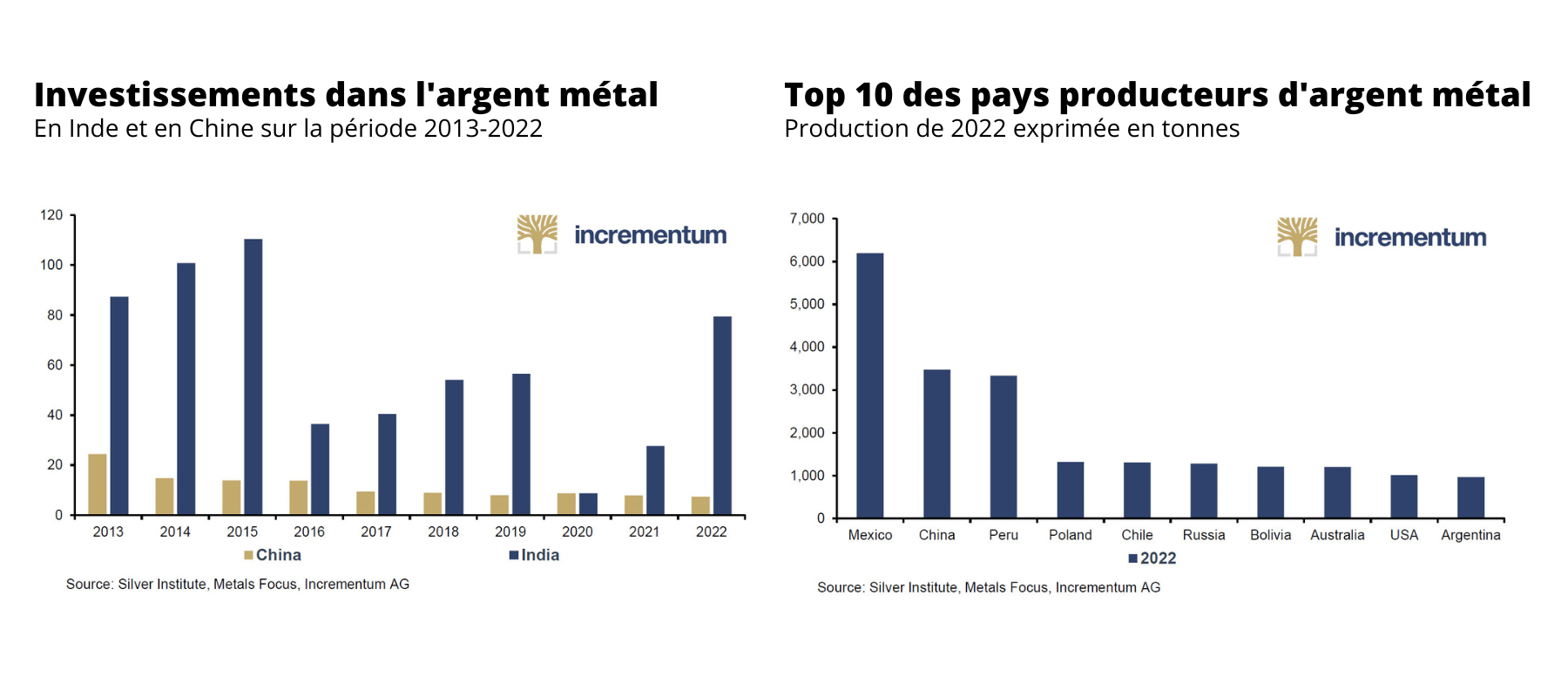

Au niveau de la demande, S&V relèvent en particulier que l’Inde engloutit de l’argent à foison, et qu’elle se distingue en cela… de la Chine !

Pourquoi l’Inde a-t-elle une plus grande appétence pour l’argent que cela n’est le cas de la Chine ?

En Inde comme en Chine, les épargnants ont une préférence pour l’or. Cependant, seuls les Chinois délaissent l’argent.

Comment expliquer cela ?

Comme l’indiquent S&V, « la prédominance de l’or n’est pas limitée à la Chine et peut également être observée plus généralement en Asie, où le métal précieux bénéficie d’une tradition beaucoup plus importante que l’argent en tant que réserve de valeur, moyen d’échange et cadeau de mariage. Ceci est certainement lié au fait que les gisements argentifères de la région sont beaucoup plus petits que les gisements d’or. En témoigne le fait qu’aucun pays asiatique n’est représenté dans le top 10 des producteurs d’argent, à l’exception de la Chine. »

Il n’en reste pas moins que l’Asie est le plus grand pôle de consommation d’argent au monde.

En Chine, l’usage de l’argent pour l’investissement et la bijouterie est en déclin au profit de l’or.

La situation est « complètement différente » en Inde, expliquent S&V : « l’argent joue un rôle important dans les secteurs de l’investissement et de la bijouterie », indiquent-ils, graphique à l’appui (ci-dessus).

Cela s’explique par la différence de développement entre l’économie chinoise et l’économie indienne. Plus abordable financièrement, « l’argent reste en Inde le véhicule d’investissement du « petit gars » », indiquent S&V. D’autant plus que depuis fin 2021, il est désormais possible pour les Indiens d’investir dans l’argent-papier.

La demande indienne d’argent-métal constituera donc un soutien au cours de l’argent. Mais il en faudra plus que cela pour que le cours de l’argent s’envole !

En 2023, c’est le comportement du cours de l’or qui décidera du destin haussier de l’argent !

Pour S&V, ce n’est pas le déficit d’offre d’argent qui guidera le cours du métal dans les années à venir. Tout au plus jouera-t-il le rôle de soutien au cours de l’argent.

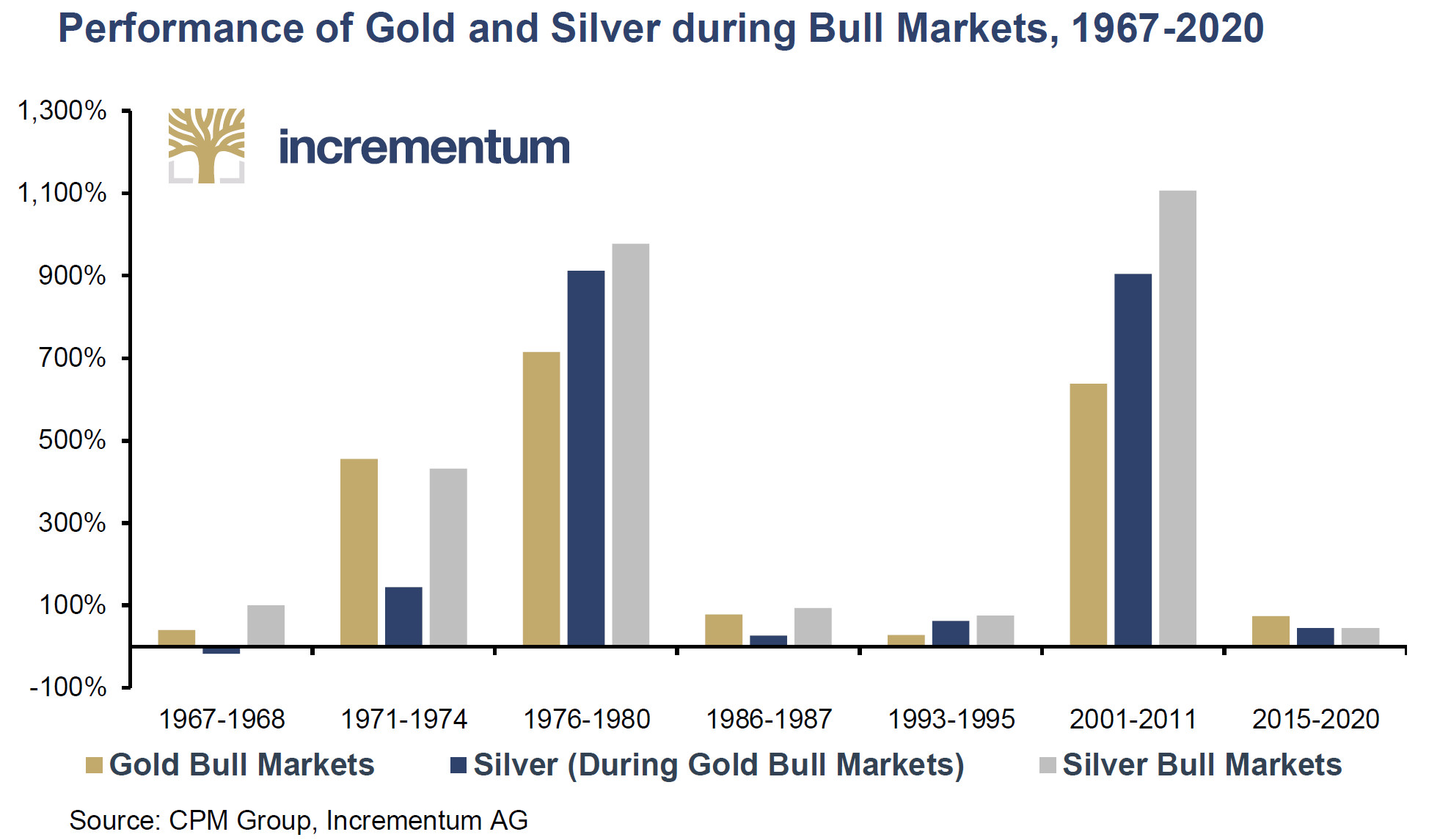

En effet, pour les deux Autrichiens, le principal facteur du cours de l’argent dans les années à venir, ce sera… le cours de l’or ! S&V ont montré qu’historiquement, « les hausses du cours de l’argent sont clairement précédées par des marchés haussiers de l’or ».

C’est ce qu’ils appellent « l’effet fronde » de l’or sur l’argent.

Ceci posé, reste à voir jusqu’où le cours de l’argent pourrait monter… ou descendre !

Jusqu’où le cours de l’argent pourrait-il monter… ou descendre ?

Les forces telluriques qui contraignent le cours de l’argent

S&V coupent court aux objectifs de prix illusoires. Le cours de l’argent ne grimpera pas jusqu’au ciel !

Et pour cause, la composante monétaire de l’argent est plus faible que celle de l’or. L’une des conséquences de cet état de fait est que « les investisseurs sont attirés par [l’argent] lorsque le risque de baisse est moindre », comme le relèvent S&V.

Cette dynamique d’investissement axée sur la valeur est moins prégnante dans le cas de l’or. C’est d’ailleurs la raison pour laquelle en 1997, Warren Buffet a pris position sur l’argent et non sur l’or.

« De ce point de vue, si le cours de l’argent continue d’augmenter, alors les dépenses de consommation indiennes devraient être fortement touchées et, dans cette mesure, il y a des limites aux fantasmes relatifs aux cours de l’argent », soulignent S&V.

Ceci dit, les deux analystes n’en restent pas moins très haussiers quant à l’avenir de l’argent métal.

Une réponse par le ratio or/argent

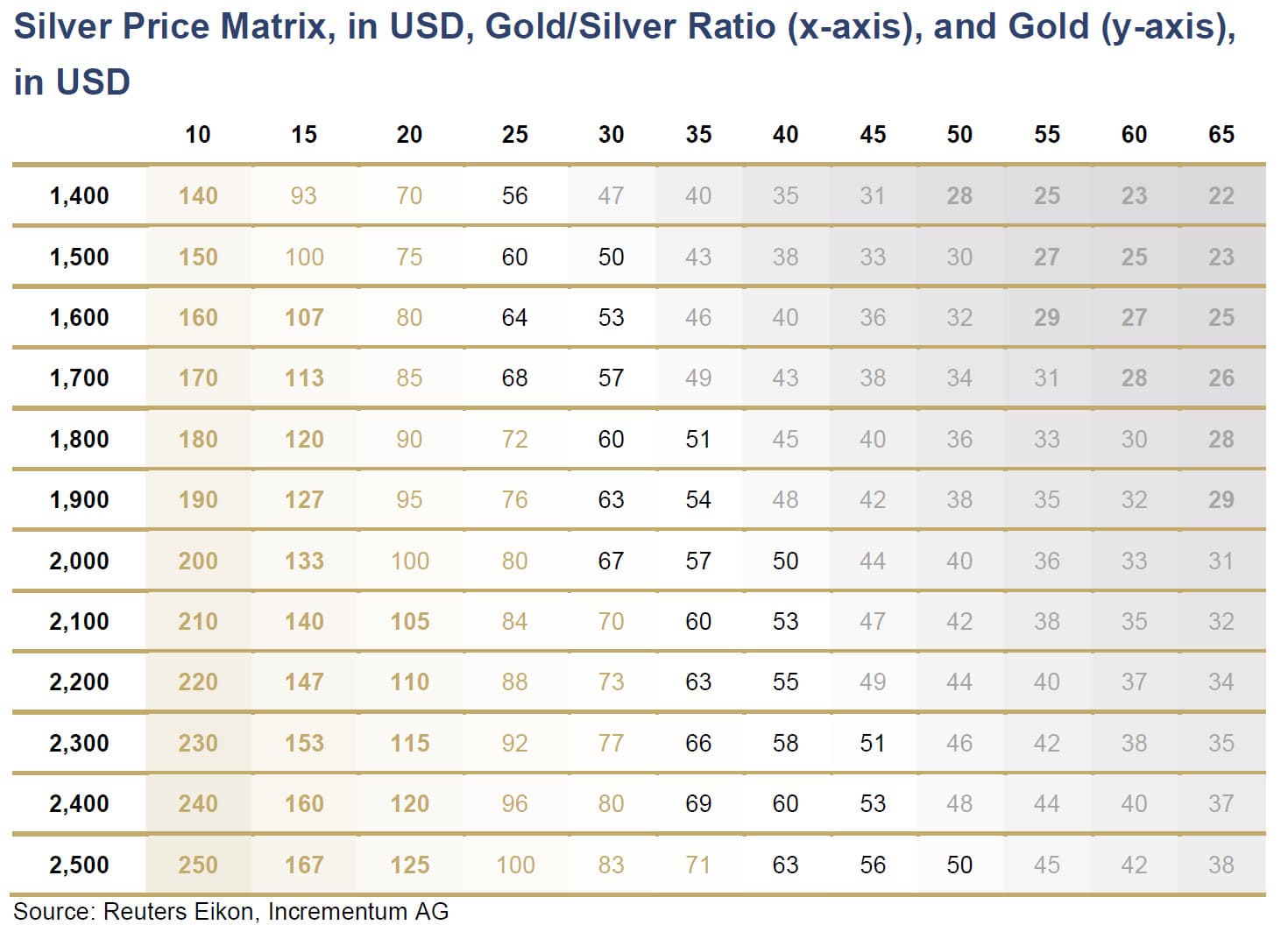

Pour donner chair à la portée potentielle de « effet fronde » de l’or sur l’argent, S&V nous proposent un commentaire de leur matrice du cours de l’argent en fonction du ratio or/argent et du cours de l’or.

Voici ce qu’ils écrivent : « avec une once d’or à 2000 $, il faudrait, pour que le ratio or/argent atteigne sa médiane historique de 30, que le cours de l’argent atteigne 67 $. A 25 $ l’once, l’argent étant historiquement sous-évalué au regard de cette médiane historique, la pression à la hausse sur son cours sera pour le moins substantielle lorsque le cours de l’or repartira de l’avant. »

Je me permets ici une remarque personnelle : quand S&V évoque la « médiane historique de 30 » du ratio or/argent, ils font référence à la médiane historique du ratio sur plusieurs siècles. Or il me semble plus pertinent de se baser sur la médiane du ratio depuis la fin des années 1968, laquelle se monte aux environs de 60. Pour un cours de l’or à 2000 $ l’once, cela donnerait une once d’argent à 33 $, soit 10 $ au-dessus du cours actuel.

Quoi qu’il en soit, rien n’exclut que le cours de l’argent ne rencontre des obstacles sur sa route…

Comment le cours de l’argent se comporte-t-il durant les récessions ?

L’argent étant utilisé pour environ 50% à des fins industrielles, il s’agit d’une question cruciale.

On pourrait en effet craindre que la demande d’argent ne recule sous l’effet du ralentissement de l’activité économique, voire que les gouvernements ne coupent les subventions relatives à la transition énergétique en cas de sévère récession…

Pour ce qui est du second scénario, S&V n’y croient pas : pour eux, les gouvernements sont allés tellement loin dans leur discours d’urgence vis-à-vis de la transition énergétique, que tout demi-tour est exclu.

Reste donc la demande industrielle de métal non-subventionnée.

Le cours de l’argent pourrait-il plonger dans les abysses si d’aventure cette composante de la demande se trouvait fortement comprimée sous l’effet d’une récession ?

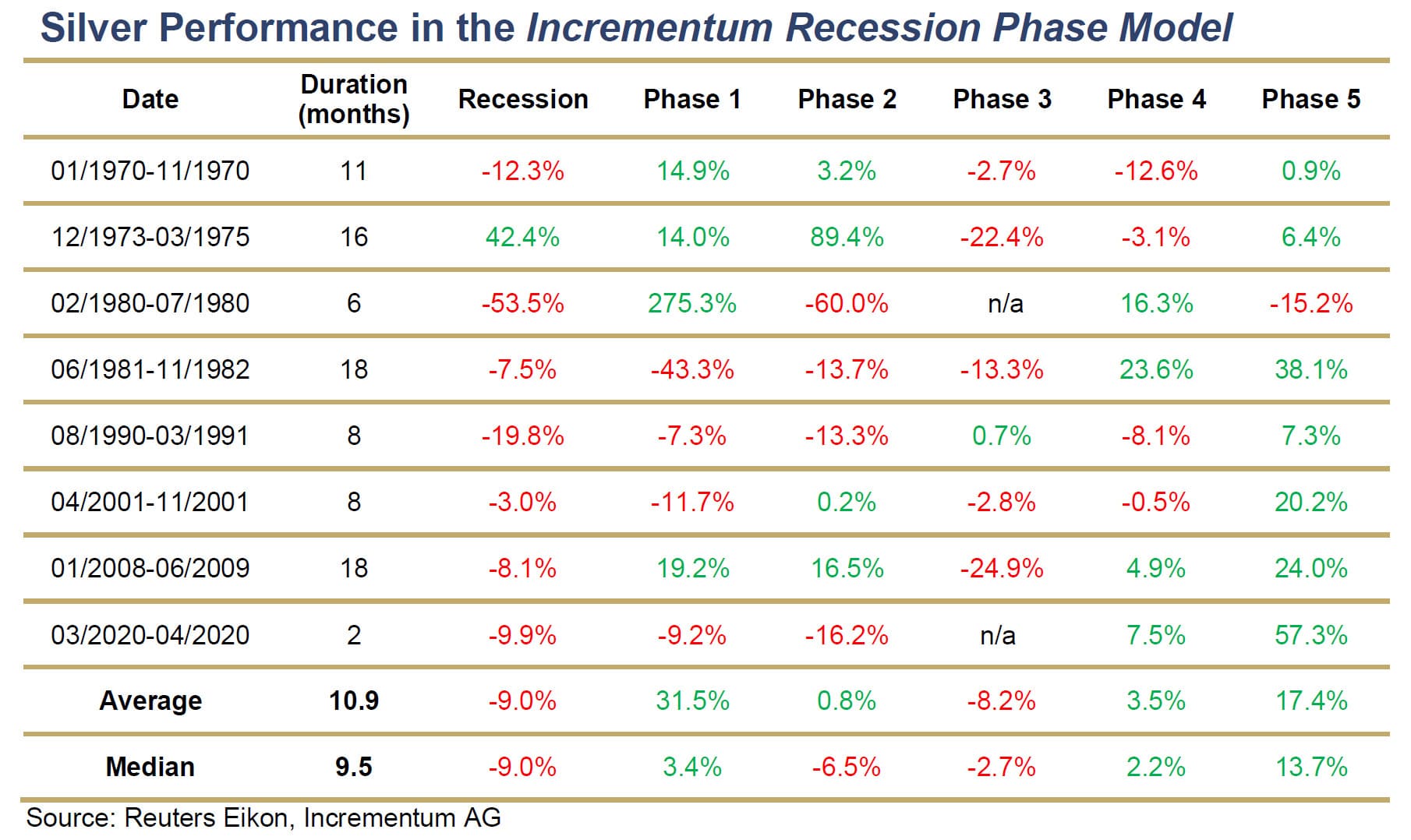

Pour répondre à ce cette question, S&V ont analysé le rapport qu’entretient le cours de l’argent au travers de chacune des récessions intervenues aux États-Unis depuis 1970. Comme ils l’ont fait à l’égard de l’or, ils ont découpé ces récessions en 5 phases, et voici le résultat.

Comme l’écrivent S&V, « notre analyse montre que la dépendance à la demande industrielle […] a eu un impact sur la performance de l’argent en période de récession, lui faisant perdre en moyenne -9,0% de sa valeur. Il faut cependant noter la variabilité des chiffres qui composent cette moyenne : les récessions de 1973-1975 ont en effet enregistré un gain de 42,4 %, et celle de 1980 une perte de 53,5 %, ce qui constitue des valeurs aberrantes. »

Par ailleurs, « l’argent s’est comporté positivement à la fois au début (phase 2) et à la fin (phase 4) des récessions passées […].

[En outre,] l’argent a enregistré une performance en moyenne [très] positive durant les 6 mois précédant une récession et durant les 6 mois lui succédant (phases 1 et 5). Les résultats sont particulièrement impressionnants dans la phase 5 car, en tant qu’actif à forte demande industrielle, l’argent bénéficie de plus en plus de la reflation et de la reprise économique. » En effet, comme les deux Autrichiens l’ont évoqué l’année passée, « l’argent brille durant les périodes d’inflation en hausse. »

En résumé, écrivent S&V, « on peut dire que l’argent se comporte bien avant et parfois pendant les premières phases d’une récession. Cependant, lors d’une récession profonde, sa nature cyclique devient évidente car son cours a tendance à subir des baisses importantes et rapides. Ce phénomène est souvent compensé par sa capacité à se redresser rapidement au cours de la dernière phase de la récession et dans les mois qui suivent.

Bien sûr, il est indéniable qu’une récession sévère pourrait freiner la croissance potentielle du cours de l’argent, et il est possible que cette suppression de valeur soit substantielle. Quoi qu’il en soit, nous pensons que les dommages collatéraux potentiels subis par le cours de l’argent seraient limités par les engagements [politiques] en faveur de la transition verte, même en cas de récession sévère. »

Pour conclure

Il semble donc rationnel de relouchifier en argent vers la fin d’une récession… enfin si vous avez le nez assez creux pour détecter ce type d’environnement !

Pour le reste, surveillez attentivement le cours de l’or : c’est lui qui sifflera le début du marathon de l’argent qui devrait venir se blottir dans sa foulée !