Principaux indicateurs américains (valeurs arrêtées au 18/04/2025)

- Taux d’intérêt de la Réserve fédérale (Fed) : 4,5%

- 215 000 inscriptions hebdomadaires au chômage, en baisse ↘︎

- Inflation américaine sur 12 mois : 2,8 %

- Confiance des consommateurs US (indice Michigan) : 50,8

- Valeur du Dow Jones : 38873 en baisse ↘︎

- Valeur du S&P 500 : 5230 en baisse ↘︎

Principaux indicateurs européens (valeurs arrêtées au 18/04/2025)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 2,40 % ↘︎

- Taux d’inflation moyen pour la zone euro : 2,2 %

- Taux de chômage pour la zone euro : 6,1 %

- Confiance des consommateurs et des entreprises zone euro : -14,5

- Production industrielle de la zone euro : 1,2 % ↗︎

- EUR/USD : 1,1533 en hausse (plus haut depuis 2021) ↗︎

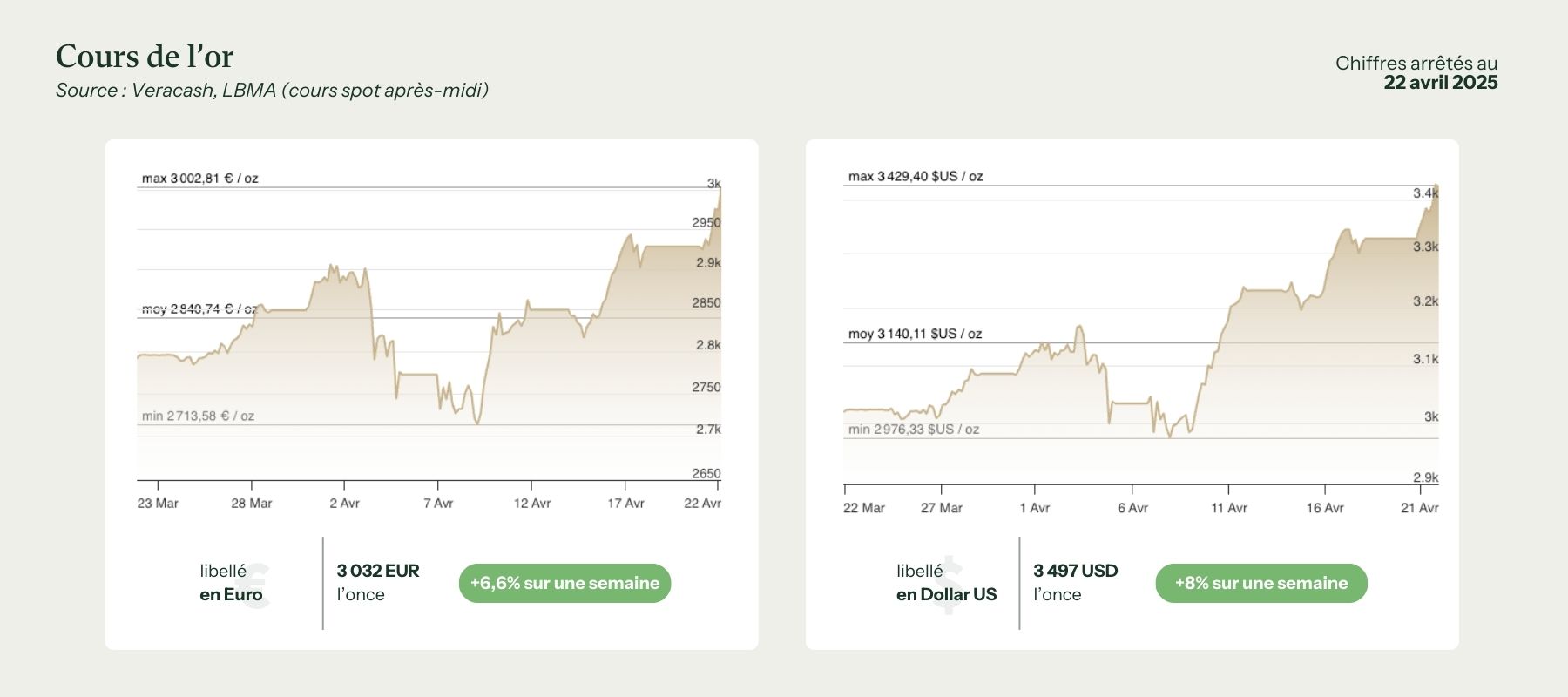

Évolution du cours de l’or

Le cours de l’or en euros a enregistré une envolée spectaculaire au cours de la semaine écoulée, gagnant plus de 11 % pour atteindre un nouveau sommet historique de 2 943 €/once le 17 avril, frôlant ainsi le seuil symbolique des 3 000 €… Et ce seuil est dépassé en ce mardi 22 avril, avec un pic à 3032 € / oz à 8 h 15.

Cette progression fulgurante a été soutenue par une combinaison rare de facteurs macroéconomiques, monétaires et géopolitiques, qui ont conjugué leurs effets pour propulser l’or à des niveaux inédits, tant en euros qu’en dollars.

Taux d’intérêt en baisse et retour de l’assouplissement monétaire

La décision de la Banque centrale européenne, annoncée le 17 avril, de réduire de manière coordonnée ses trois taux directeurs à compter du 23 avril¹ (taux de dépôt à 2,25 %, taux de refinancement à 2,4 % et taux de prêt marginal à 2,65 %) a constitué un signal fort pour les marchés. Cette mesure, destinée à enrayer la stagnation économique en zone euro, a mécaniquement affaibli l’euro et renforcé l’attrait de l’or, qui devient plus compétitif dans un environnement de taux bas.

Ce mouvement de la BCE s’inscrit dans un contexte de politique monétaire globalement plus accommodante, les anticipations de la guerre commerciale s’intensifie, le dollar vacille.

Sur le plan géopolitique, la guerre commerciale entre les États-Unis et la Chine est entrée dans une nouvelle phase d’escalade cette semaine, alimentant une forte aversion au risque sur les marchés. L’annonce de nouvelles hausses tarifaires de part et d’autre, combinée à des déclarations de plus en plus offensives de l’administration Trump, a contribué à faire chuter le dollar et accentuer la défiance des investisseurs vis-à-vis des actifs libellés en devise américaine.

Selon une enquête de Bank of America publiée en milieu de semaine², 61 % des investisseurs professionnels anticipent une baisse du dollar au cours des douze prochains mois, un niveau de pessimisme inédit depuis 2006. Dans ce contexte, l’or s’impose comme une alternative crédible pour préserver le pouvoir d’achat, notamment pour les grandes banques centrales asiatiques, dont la Chine, qui poursuivent leurs achats massifs de métal précieux.

Repli boursier mondial et repositionnement vers les actifs refuges

La volatilité des marchés actions, notamment aux États-Unis, a aussi contribué au basculement vers des actifs jugés plus sûrs. L’instabilité chronique des marchés technologiques (le Nasdaq a cédé une partie de ses gains spectaculaires de la semaine précédente) et la défiance vis-à-vis des grandes valeurs de croissance ont renforcé les arbitrages en faveur de l’or.

L’analyse du marché révèle également un basculement des stratégies institutionnelles : les valeurs technologiques américaines, longtemps dominantes dans les portefeuilles, ont été détrônées pour la première fois depuis deux ans par l’or, désormais considéré comme l’actif « le plus encombré » par 49 % des professionnels sondés.

Soutien de la Chine et flambée des primes à l’importation

La Chine continue de jouer un rôle moteur dans la dynamique haussière du métal jaune. La Banque populaire de Chine a annoncé de nouveaux achats d’or en mars, son cinquième mois consécutif d’accumulation de réserves. Par ailleurs, la prime du marché chinois par rapport à Londres a atteint un sommet annuel, doublant l’incitation à l’importation des lingots vers le premier pays consommateur et producteur mondial.

Ce signal confirme la vigueur de la demande asiatique, tant institutionnelle que privée, dans un contexte de méfiance croissante vis-à-vis du dollar et des actifs américains.

Un seuil historique à 3000 euros l’once franchi !

À l’issue de la semaine dernière, l’or s’établissait donc à 2 943 € l’once, avec une progression hebdomadaire de 11 %, contre 2 652 € le 12 avril. Côté dollar, le métal précieux a franchi les 3 300 $ pour atteindre 3 324 $, affichant une hausse parallèle de 11,5 %. Ce double record marque un tournant sur les marchés mondiaux, consolidant le statut de l’or comme actif de référence en temps de turbulence.

Ce mardi 22 avril, le seuil psychologique des 3 000 € l’once est désormais atteint, et certains analystes estiment que de nouvelles tensions géopolitiques ou des surprises monétaires pourraient suffire à déclencher une nouvelle phase haussière. Les niveaux actuels ne semblent donc pas marquer un sommet, mais plutôt une étape dans un mouvement plus large de réévaluation du rôle de l’or dans les portefeuilles mondiaux.

Bibliographie :

¹ Banque centrale européenne : https://www.ecb.europa.eu/press/press_conference/visual-mps/2025/html/mopo_statement_explained_april.fr.html

² Reuters : https://www.reuters.com/business/finance/global-investors-dump-holdings-us-stocks-record-pace-bofa-survey-says-2025-04-15/

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.