La tokenisation de l’or consiste à associer l’or physique à la technologie blockchain, en créant des actifs numériques représentatifs d’une quantité d’or tout ce qu’il y a de plus tangible, offrant ainsi une combinaison unique de sécurité et de flexibilité. Ce processus vise, non seulement à faciliter l’accès à l’investissement en or, mais également à améliorer la transparence et la liquidité des transactions.

Chez VeraCash, la tokenisation de l’or n’est pas une nouveauté, loin de là. C’est même notre cœur de métier depuis 2012. Mais il semble que de grandes banques comme la Bank of America et HSBC viennent de découvrir les avantages de ce procédé.

Aujourd’hui, avec un potentiel de marché estimé à plusieurs milliards de dollars, on peut comprendre que la tokenisation de l’or attise ainsi les convoitises des mêmes acteurs qui toisaient parfois de haut la start-up bordelaise il y a quelques années. Car cette nouvelle façon d’appréhender l’or d’investissement, qui est sans doute l’actif le plus ancien et le plus résilient qui puisse exister, représente désormais une opportunité majeure pour tous ceux qui cherchent à combiner tradition et modernité. Une opportunité que les grands acteurs de la finance ne peuvent plus se permettre d’ignorer.

Comprendre la Tokenisation de l’Or

La tokenisation de l’or consiste à créer des actifs numériques représentant des parts ou des unités de propriété d’or physique. Chaque token émis sur une blockchain correspond à une quantité spécifique d’or stockée dans des coffres sécurisés. Ce processus permet de rendre l’or plus accessible, plus liquide et plus facile à échanger. En intégrant l’or physique à la blockchain, on bénéficie donc de la transparence, de la sécurité et de la traçabilité inhérentes à cette technologie.

Un token (ou jeton en français) est un actif numérique créé sur une blockchain, représentant une valeur spécifique. Il peut symboliser divers actifs, tels que des biens, des services, ou, dans le cas de la tokenisation de l’or, une quantité déterminée de métal physique détenus par l’émetteur du token.

Les tokens permettent de transférer, échanger et vérifier la propriété de ces actifs de manière sécurisée et transparente.

En simplifiant, un token est comme un certificat numérique de propriété, facilement échangeable et traçable grâce à la technologie blockchain.

Il y a également un aspect pratique non négligeable à tokeniser de l’or. En effet, l’or physique est traditionnellement acheté sous forme de lingots, de pièces ou de bijoux. Il nécessite donc un stockage sécurisé et présente des défis en termes de transport et de liquidité. L’or tokenisé, en revanche, permet aux investisseurs de détenir des fractions d’or sous forme de tokens numériques, éliminant ainsi les inconvénients logistiques. Les transactions sont effectuées de manière rapide et sécurisée via la blockchain, sans les frais et les délais associés au commerce de l’or physique.

En clair, on peut résumer les avantages de la tokenisation de l’or comme suit :

- Transparence et traçabilité : Grâce à la blockchain, toutes les transactions de tokens sont enregistrées de manière immuable et transparente, permettant aux investisseurs de suivre la provenance et la propriété de l’or sans nécessiter d’intermédiaires.

- Transactions plus rapides et moins coûteuses : En permettant des transactions quasi-instantanées, la blockchain réduit les frais associés à l’achat, à la vente et au stockage de l’or physique. Une étude de Deloitte estime cette économie entre 30 à 70 %.

- Accessibilité et liquidité : La tokenisation rend l’or plus accessible aux petits investisseurs. Les tokens peuvent être achetés, vendus ou échangés facilement, sans la nécessité de manipuler l’or physique. Par exemple, un investisseur peut acheter une fraction d’un gramme d’or via un token, rendant l’investissement en or plus abordable.

- Sécurité et stockage : L’or physique correspondant aux tokens est conservé dans des coffres sécurisés par des institutions de confiance. Les détenteurs de tokens n’ont pas à se soucier de la sécurité physique de leur or, ce qui élimine les risques de vol ou de perte.

Recevez tous les lundis "l'actu de l'or" dans votre boite mail

Toutes les semaines, l'actu de l'or analyse et décrypte l'actualité économique pour mieux appréhender les évolutions du cours de l'or et vous permettre de mieux arbitrer vos investissements.

Ces banques qui redécouvrent l’or en tant qu’actif d’avenir

Alors que l’innovation technologique transforme les marchés financiers, de grandes banques s’aperçoivent finalement que l’or, loin d’être une relique barbare, peut au contraire parfaitement s’intégrer aux méthodes d’investissement les plus récentes. En exploitant la blockchain, des institutions comme la Bank of America et HSBC cherchent ainsi à moderniser et à rendre plus accessibles les investissements en or.

Bien sûr, la motivation de ces institutions est avant tout financière, car une récente étude du cabinet McKinsey suggère que l’utilisation de la blockchain pourrait réduire les coûts opérationnels annuels des banques de 13,5 à 15 milliards de dollars et les coûts des risques de 1,1 à 1,6 milliard de dollars par an. Le cabinet d’experts Javelin Strategy & Research, spécialisé en stratégie financière digitale, estime quant à lui que les problèmes d’identité des clients (erreurs de saisie, déclarations incomplètes, usurpations…) ont coûté aux banques 23 milliards de dollars en 2023, notamment en remboursements et restitutions de fonds perdus. Une question que ne se poserait plus avec la blockchain.

Et quand on voit la progression du cours de l’or ainsi que l’engouement des investisseurs pour le métal précieux depuis quelques années maintenant — généralement en dehors du secteur bancaire ! — on comprend pourquoi les banques classiques semblent aujourd’hui vouloir faire de l’or un actif d’avenir dans le monde de la finance numérique.

Bank of America

La Bank of America a récemment annoncé son intérêt pour la tokenisation de l’or, estimant que ce marché avait déjà atteint 1 milliard de dollars. Selon un rapport publié en 2023 (mais rectifié depuis, sans doute pour éviter de trop dévoiler sa stratégie à la concurrence), la banque prévoit d’exploiter les avantages de la blockchain pour offrir des transactions plus rapides, des frais réduits et une accessibilité accrue aux investisseurs. En intégrant la tokenisation, la Bank of America espère offrir une liquidité 24/7 et rendre l’investissement en or plus attractif pour un public plus large.

HSBC

HSBC a lancé une plateforme de tokenisation de titres basée sur la technologie du registre distribué (DLT) appelée « HSBC Orion« . Cette plateforme permet l’émission de titres numériques et pourrait potentiellement inclure des actifs comme l’or. En collaboration avec la Banque Européenne d’Investissement (BEI), HSBC a déjà prévu d’émettre le premier bond en sterling tokenisé. Cette initiative vise à améliorer l’efficacité des émissions de titres à revenu fixe et à explorer la tokenisation comme solution innovante pour les actifs financiers.

Crédit Agricole

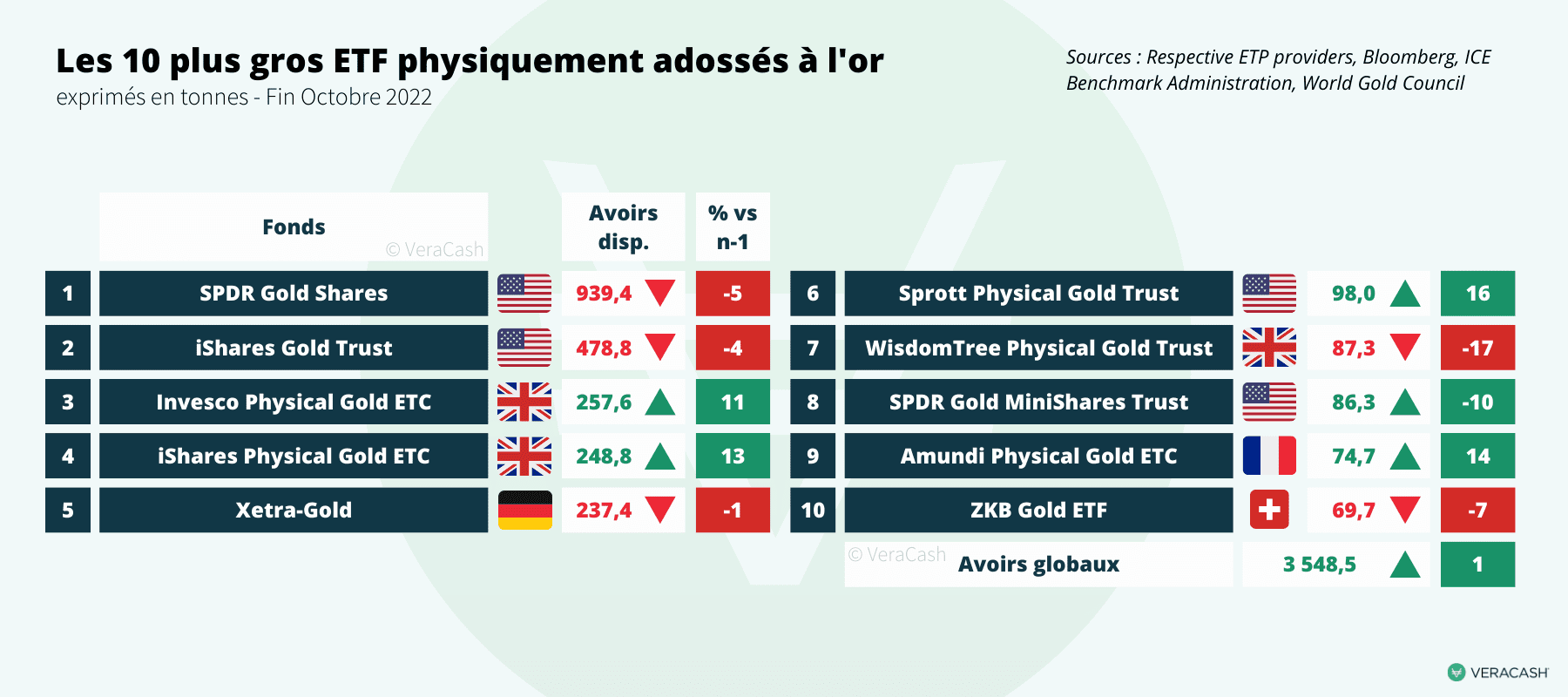

Le Crédit Agricole a également montré un intérêt pour la tokenisation en émettant récemment des obligations sur la blockchain. Cette initiative souligne l’engagement de la banque à moderniser ses services financiers en utilisant la technologie blockchain pour offrir des solutions plus transparentes et efficaces. Et quand on sait l’intérêt qu’Amundi, filiale du Crédit Agricole et aussi l’un des plus grands gestionnaires d’actifs en Europe, porte à l’or d’investissement notamment à travers son AMUNDI PHYSICAL GOLD ETC, on peut supposer que la blockchain sera très bientôt intégrée aux transactions sur le métal précieux.

Goldman Sachs et JPMorgan

Goldman Sachs et JPMorgan explorent activement la tokenisation des actifs, y compris l’or. Ces institutions financières de premier plan reconnaissent le potentiel de la blockchain pour transformer la manière dont les actifs sont détenus et échangés. Par exemple, Goldman Sachs a investi dans des plateformes de tokenisation et étudie comment utiliser cette technologie pour améliorer la liquidité et la transparence des transactions d’or.

Tether Ltd

Bien qu’il ne s’agisse pas d’une banque à proprement parler, on peut aussi évoquer la fintech Tether, basée à Hong Kong avec des bureaux en Suisse, qui propose déjà un exemple concret de tokenisation de l’or, le Tether Gold (XAUT). Ici, chaque token XAUT représente une once d’or physique détenue dans des coffres en Suisse. Cette solution permet aux crypto enthusiasts de bénéficier de la stabilité de l’or tout en profitant de la flexibilité et de la liquidité des actifs numériques auxquels ils sont habitués.

Concrètement, Tether Gold combine la sécurité de l’or physique avec la commodité des transactions numériques, un combo gagnant que l’entreprise française VeraCash connaît bien puisque c’est exactement sur ce principe qu’elle a été créée… en 2012 !

VeraCash : un pionnier de la tokenisation de l’or physique

Depuis sa création en 2012, VeraCash a été à l’avant-garde de la tokenisation de l’or physique, bien avant que ce concept ne devienne une tendance parmi les grandes institutions financières.

Avec son offre de compte en métaux précieux associée à une carte de paiement classique, VeraCash a donc dès le début proposé une solution unique où les comptes des utilisateurs sont adossés à de l’or 100% physique. Cet or, stocké de manière décentralisée et hors du système bancaire traditionnel, assure non seulement la sécurité des actifs, mais garantit aussi l’existence d’une contrepartie bien réelle aux sommes enregistrées sur les comptes clients, et ce, en toute transparence.

Avantages du système VeraCash

Le modèle de VeraCash repose sur la combinaison de la sécurité de l’or physique et de la flexibilité des transactions numériques. Chaque utilisateur de VeraCash détient un compte adossé à de l’or physique, ce qui lui permet d’effectuer des transactions en or via une carte de débit VeraCash.

Les avantages de ce système sont multiples, à commencer par son indépendance vis-à-vis du système bancaire traditionnel, puisque l’entreprise n’est pas une banque et n’utilise aucun service bancaire pour conserver l’or de ses clients . Une indépendance qui permet donc aux utilisateurs de protéger leurs actifs contre les risques systémiques et les crises financières.

Chaque unité de VeraCash est donc adossée à de l’or physique stocké dans des coffres sécurisés, ce qui garantit que chaque transaction est soutenue par un actif tangible, offrant une protection contre la volatilité des marchés financiers.

Dès lors, en utilisant un système totalement dématérialisé de type blockchain, les transactions en or via VeraCash sont rapides, sécurisées et transparentes. Les utilisateurs peuvent donc facilement payer ou échanger de la valeur avec de l’or, sans les contraintes logistiques liées à la manipulation du métal physique.

Enfin, les utilisateurs dont certains se sont regroupés en association d’usagers, avec la bénédiction de VeraCash, peuvent vérifier en temps réel la présence concrète de l’or dont ils sont propriétaires. L’entreprise fait ainsi auditer ses coffres au moins une fois par an par un cabinet indépendant agréé et organise même des visites régulières de ces coffres au cours desquelles les clients ou leurs représentants peuvent s’assurer de la réalité des stocks.

Une transparence et une proximité avec les clients qu’il serait difficile de retrouver auprès d’une banque traditionnelle…

Comparaison avec les initiatives bancaires récentes

Et d’ailleurs, ce n’est pas la seule différence, car VeraCash se distingue par son expérience et son expertise de longue date dans ce domaine, tandis que des institutions financières comme la Bank of America, HSBC, et le Crédit Agricole commencent à peine à explorer la tokenisation de l’or.

Du reste, les initiatives bancaires récentes semblent surtout chercher à reproduire des solutions numériques déjà existantes pour des actifs financiers traditionnels, mais elles manquent du savoir-faire et de la compréhension profonde des marchés de l’or physique que possède VeraCash.

Enfin, les projets bancaires comme la plateforme HSBC Orion ou les obligations tokenisées du Crédit Agricole sont encore en phase de développement ou d’expérimentation. VeraCash, en revanche, offre déjà depuis plus de 12 ans une solution éprouvée et largement adoptée par des dizaines de milliers d’utilisateurs.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.