Au début de la semaine, l’or a connu une poussée fulgurante en réponse aux enquêtes manufacturières américaines qui continuent de plomber le dollar. Résultat, le cours du métal jaune a retrouvé dès mardi 28 novembre une moyenne supérieure à 2000 USD l’once, renouant avec ses valeurs records.

Mais c’est bel et bien vendredi, à l’issue du discours de Jerome Powell, que la valeur de l’or a littéralement crevé le plafond, atteignant et dépassant les 2071 USD l’once, signant ainsi sa troisième semaine de hausse consécutive, mais marquant surtout la plus forte valeur de clôture jamais enregistrée en dollars.

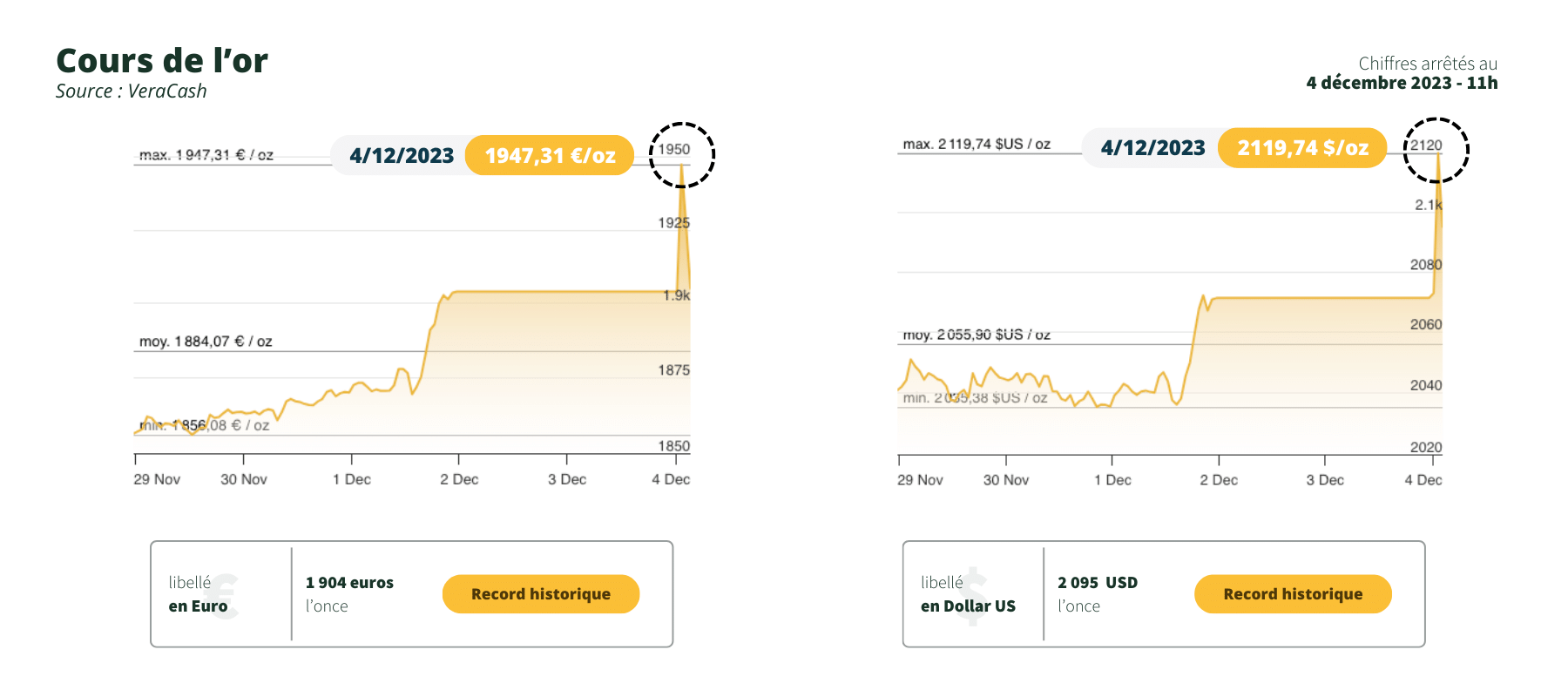

Ce matin, lundi 4 décembre, à l’ouverture des marchés asiatiques, c’est le coup de théâtre : le précédent record du week-end est battu avec un cours de l’or à plus de 2100 dollars l’once.

Côté cours de l’or en euro, on observe la même dynamique. Après avoir clôturé vendredi aux alentours de 1903 euros (du jamais atteint jusqu’à présent), l’once se négociait ce matin 1947 euros.

Une économie grippée qui profite au cours de l’or

La relative faiblesse du dollar ainsi que la perspective d’un arrêt de la politique de hausse des taux (voire une réduction l’année prochaine) ont sans doute joué sur le renchérissement mécanique du métal précieux. Mais le ralentissement de la consommation de ces derniers mois, ainsi que les demandes d’allocations de chômage qui ont atteint leur plus haut niveau depuis deux ans, laissent également supposer que l’économie américaine est désormais affaiblie durablement.

Certes, les marchés financiers semblent avoir acheté la bonne nouvelle de la fin probable de la politique de resserrement monétaire. Mais ce moment d’euphorie passé, il faudra bien se confronter aux conséquences délétères du ralentissement économique lié à cette longue période de pénurie de matière premières, d’inflation et finalement de hausse de taux dont on commence à peine à voir les effets sur l’industrie notamment mais aussi la consommation, l’immobilier, l’emploi, etc. Autant de répercussions qui vont s’étaler sur plusieurs mois au minimum, laissant présager une croissance faible en 2024, voire une récession comme c’est souvent le cas après une période de fortes turbulences inflationnistes.

Dans de telles conditions, et dans un contexte géopolitique toujours aussi instable — que ce soit en Ukraine ou au Moyen-Orient où la trêve israëlo-palestinienne reste on-ne-peut-plus fragile — l’or consolide donc son statut de valeur refuge à moyen/long terme, à plus forte raison si la baisse des taux d’intérêt (et donc des rendements des autres produits financiers) se concrétise l’an prochain.

Principaux indicateurs américains (valeurs arrêtées au 01/12/2023)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet =

- Inscriptions au chômage : 218 000 en hausse sur une semaine ↗︎

- Inflation américaine (indice PCE) : 3 % en baisse ↘︎

- Confiance des consommateurs US (indice Michigan) : 56,8 inchangé

- Valeur du Dow Jones : 36246 en nette hausse sur la semaine écoulée (+ 2.4 %) ↗︎

- Valeur du S&P 500 : 4595 en nette hausse sur la semaine écoulée (+ 2 %) ↗︎

Principaux indicateurs européens (valeurs arrêtées au 01/12/2023)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé =

- Taux d’inflation moyen pour la zone euro : 2.4 % en baisse ↘︎

- Taux de chômage pour la zone euro : 6.5 % inchangé =

- Confiance des consommateurs et des entreprises zone euro : -16.9 inchangé =

- Production industrielle de la zone euro : -6.9% inchangé =

- EUR/USD : 1.0878, en baisse mais après un pic record en milieu de semaine ↘︎

Des marchés financiers en grande forme

Aux USA, le chômage continue d’augmenter, avec une nouvelle semaine d’inscriptions plus ou moins conforme aux attentes. Le nombre d’Américains percevant régulièrement des indemnités de chômage s’élève désormais à plus de 1,927 million (selon les derniers chiffres disponibles) mais le nombre réel de demandeurs d’emploi s’établit plutôt aux alentours de 6,5 millions. Ils étaient 5,9 millions en novembre de l’année dernière.

Cette augmentation du chômage, même si elle est négative pour les Américains et constitue une mauvaise nouvelle pour le dynamisme des entreprises, reste toutefois un signe encourageant quant au fait qu’on arrive très probablement à la fin de la période des hausses de taux de la part de la Fed.

Pourtant, Jerome Powell continue de faire les gros yeux et laisse toujours planer la menace de nouvelles restrictions à venir. Même s’il reconnaît que sa politique de taux a profondément affecté l’activité économique du pays et a réussi à faire baisser l’inflation (qui est désormais tombée à 3% sur un an), il a toutefois insisté vendredi dernier sur la nécessité de ne pas s’emballer. Selon lui, les analystes ont tort de spéculer sur le moment où la politique monétaire de la Fed pourra être assouplie. Au contraire, il dit rester prêt à resserrer encore les taux si nécessaire.

D’ailleurs un signe ne trompe pas : habituellement, une hausse de taux tend mécaniquement à renchérir la valeur de la devise concernée (ici le dollar). Sauf que l’activité manufacturière continue à diminuer pour le 13e mois consécutif, contrairement à ce qu’espéraient les marchés, et cela a contribué à momentanément faire baisser le dollar au point de le faire revenir à son niveau du mois d’août dernier (l’EUR/USD a cassé la barre des 1.10 mardi 28 novembre), avant de se reprendre en toute fin de semaine.

Un dollar ainsi à la peine pourrait-il encourager la Fed à décider d’une nouvelle hausse de taux lors de sa dernière réunion de l’année, les 12 et 13 décembre prochains ?

Du côté des marchés, on n’y croit pas et, malgré quelques mauvais résultats de certaines des valeurs emblématiques comme Tesla ou Pfizer, le S&P 500 vient tout de même de s’offrir un nouveau sommet de clôture qui frôle le record annuel de juillet dernier. À l’instar du Dow Jones qui progresse lui aussi, les investisseurs préférant visiblement ne pas trop tenir compte des mises en garde d’usage de la Fed pour se concentrer sur les déclarations de Jerome Powell constatant l’efficacité de sa politique restrictive.

En Europe aussi, l’optimisme semble guider les marchés avec un Euro STOXX50 qui atteint quasiment ses plus hauts de l’année (voire des dix dernières années), confirmant la fin de la dégringolade des valeurs européennes amorcée l’été dernier jusqu’à la fin du mois d’octobre.

D’autant que l’inflation en zone euro continue à descendre pour atteindre désormais 2.4 %, soit quasiment la cible visée par la BCE. Ce qui laisse de plus en plus penser que la hausse des taux en zone euro est également derrière nous.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.