Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 09/02/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 353 000 créations d’emploi en janvier, soit le double du chiffre attendu

- Inflation américaine CPI : 3,4 % (core 3,9 %) stable

- Confiance des consommateurs US (indice Michigan) : 78,8 inchangé

- Valeur du Dow Jones : 38672 assez stable

- Valeur du S&P 500 : 5024.50 en progression avec nouveau record

Principaux indicateurs européens (valeurs arrêtées au 09/02/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.8 % inchangé

- Taux de chômage pour la zone euro : 6.4 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -16.2 inchangé

- Production industrielle de la zone euro : -6.8 % inchangé

- EUR/USD : 1.077 en baisse

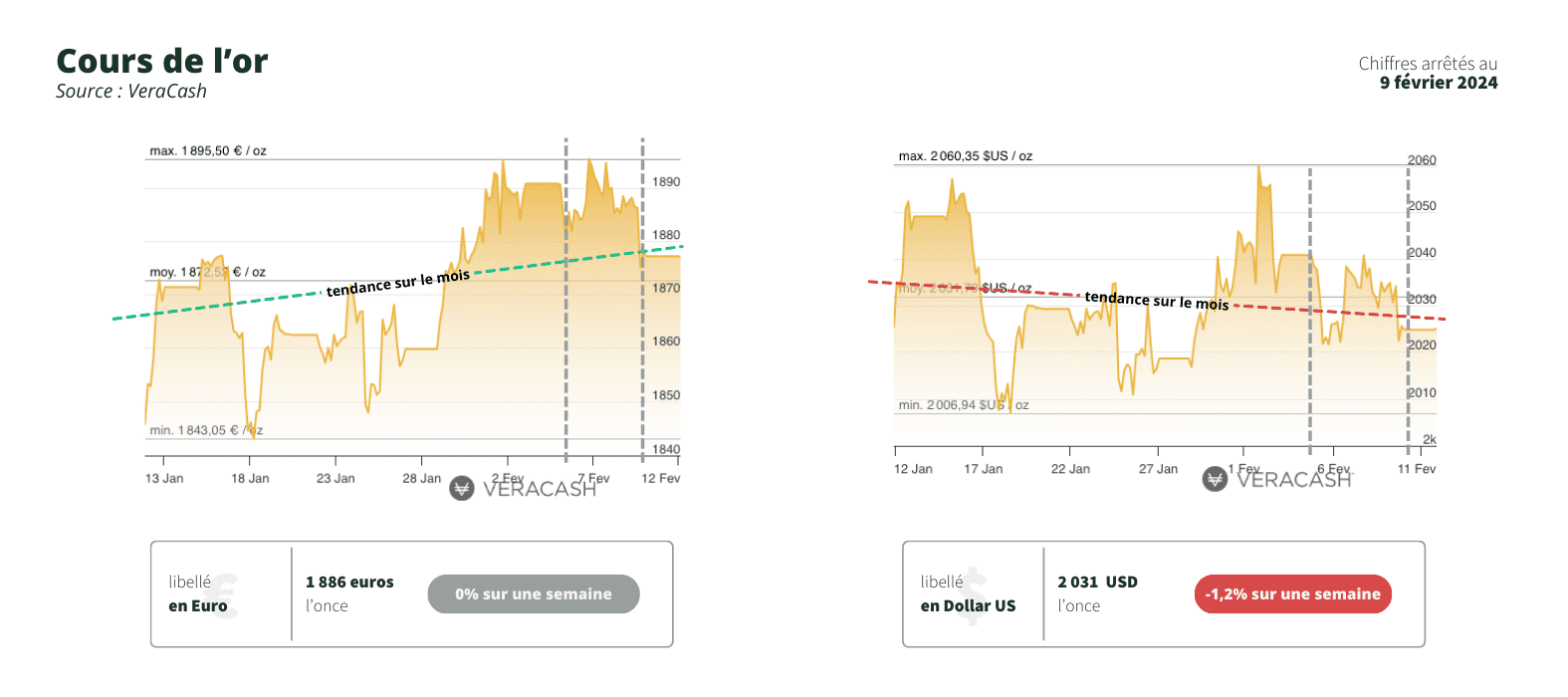

Évolution du cours de l’or

Après une semaine particulièrement atone et sans aucune annonce significative en matière de politique économique, l’or marque le pas en attendant de voir comment les investisseurs vont se déterminer dans les semaines ou les mois à venir.

Plus précisément, l’or a commencé la semaine avec un repli assez marqué juste après l’intervention télévisée de Jerome Powell dans laquelle il confirmait, non seulement que les taux d’intérêt américains ne baisseraient pas en mars comme beaucoup l’imaginaient encore il y a quelques semaines, mais aussi que ces taux allaient redescendre moins vite que ce qu’anticipent les marchés.

Il n’en fallait pas davantage pour que les rendements obligataires se renforcent, repassant au-dessus des 4%, apportant au passage un regain de tonus au dollar. Toutefois, l’or est ensuite reparti modestement à la hausse, porté notamment par la crainte envers les chiffres américains trop beaux pour être totalement rassurants, un peu comme s’ils annonçaient davantage une surchauffe de l’économie qu’une véritable reprise économique en dépit des actions régulatrices de la Fed.

Néanmoins, le métal jaune a terminé la semaine en baisse, renouant avec les 2020 $ l’once et effaçant la belle progression des quinze derniers jours.

De l’autre côté de l’Atlantique, l’euro s’est donc un peu plus incliné face à la devise américaine renforcée, descendant même à 1,072 $ le 5 février. Un mouvement toutefois compensé par les dernières interventions de responsables de la Banque Centrale Européenne qui vont jusqu’à exclure toute baisse de taux en 2024 ! En effet, plusieurs responsables, notamment l’économiste en chef Philip Lane, le gouverneur de la banque nationale d’Autriche Robert Holzmann et le directeur de la banque centrale belge Pierre Wunsch, ont souligné la nécessité d’obtenir davantage de preuves que l’inflation peut revenir à son objectif de 2 % d’ici la fin de l’année avant d’envisager des baisses de taux d’intérêt.

Dans un tel contexte qui tend à soutenir les marchés obligataires à des niveaux élevés, le prix de l’or a bien du mal à se maintenir, même s’il résiste et conserve son assise au-delà des 2000 dollars l’once. Mais certains y voient surtout le signe que l’inflation est toujours présente, ce qui rend la bonne santé des marchés actions plutôt atypique.

En effet, la semaine dernière, malgré le peu d’annonces officielles de la part des autorités américaines ou européennes (hormis le report sine die des premières baisses de taux directeurs), on a vu les cours de bourse aux Etats-Unis comme en Europe consolider leurs niveaux records, voire les exploser à l’instar du S&P500 qui a enfin franchi la barre symbolique des 5000 points.

D’aucuns diront que la progression de ces indices ne représente plus vraiment l’évolution de l’économie mais qu’ils retracent simplement les performances de quelques valeurs aux capitalisations considérables qui écrasent toutes les autres actions. On parle notamment des valeurs du luxe pour le CAC40 ou celles de la tech pour la bourse américaine (les fameux “7 Fantastiques” : Apple, Google, Microsoft, Amazon, Tesla, Meta et Nvidia).

Mais même si la croissance des marchés actions est de moins en moins corrélées à l’économie réelle, elle contribue à donner une impression de bonne santé économique qui incite les investisseurs à se détourner des valeurs refuges au profit des actifs plus spéculatifs ou des titres du trésor.

La réalité, c’est que le sursaut inflationniste de ces 3 dernières années reste quasiment imperméable aux actions de régulation tentées par les banques centrales, et que la hausse des prix retrouve naturellement son rythme habituel à mesure que le temps passe. Les marchés obligataires affichent des rendements séduisants uniquement parce que les taux directeurs sont élevés (ce qui pénalise l’investissement et la consommation), tandis que la bourse semble en pleine forme alors qu’elle ne fait que refléter la progression de quelques rares entreprises dont l’influence est planétaire, mais qui n’apportent pas grand chose à l’économie de leur pays d’origine.

Jusqu’ici, le timing a plutôt été favorable, mais c’est à la fin du bal qu’on paie les musiciens. La question est de savoir s’il y aura de l’argent dans les caisses à ce moment-là, quand la situation sera revenue à la normale, avec une inflation contenue et une politique monétaire assouplie. En d’autres termes, va-t-on retrouver un niveau de croissance viable en dehors de toute intervention publique visant à soutenir l’activité économique. Plusieurs facteurs, comme l’état de la production industrielle ou de certains marchés essentiels comme le bâtiment, semblent indiquer que rien n’est moins sûr.

Dans ces conditions, l’or reste le seul actif de long terme qui permettra de préserver son pouvoir d’achat lorsque tout le monde redescendra sur terre…

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.