La lutte contre l’inflation est devenue l’objectif prioritaire des principales économies du monde. Cependant on peut s’interroger sur les méthodes employées ainsi que sur les résultats attendus. Sans oublier que, pendant longtemps, un retour de l’inflation était espéré pour relancer l’économie, car elle n’a pas que des inconvénients.

Une hausse brutale qui a déclenché les mesures anti-inflation

Depuis plusieurs mois, l’inflation est redevenue la préoccupation majeure des gouvernements et des consommateurs… qui l’appelaient pourtant de leurs vœux il y a encore deux ans à peine. Enfin, ce n’était pas l’inflation proprement dite qui était espérée, mais plutôt ses effets bénéfiques. L’argent du beurre sans le beurre en quelque sorte. Or, aujourd’hui l’inflation est de retour et la priorité semble étrangement de lutter à tout prix contre elle, sans se soucier ni des effets secondaires des traitements appliqués, ni des conséquences à moyen et long terme d’un retour à une économie sans inflation.

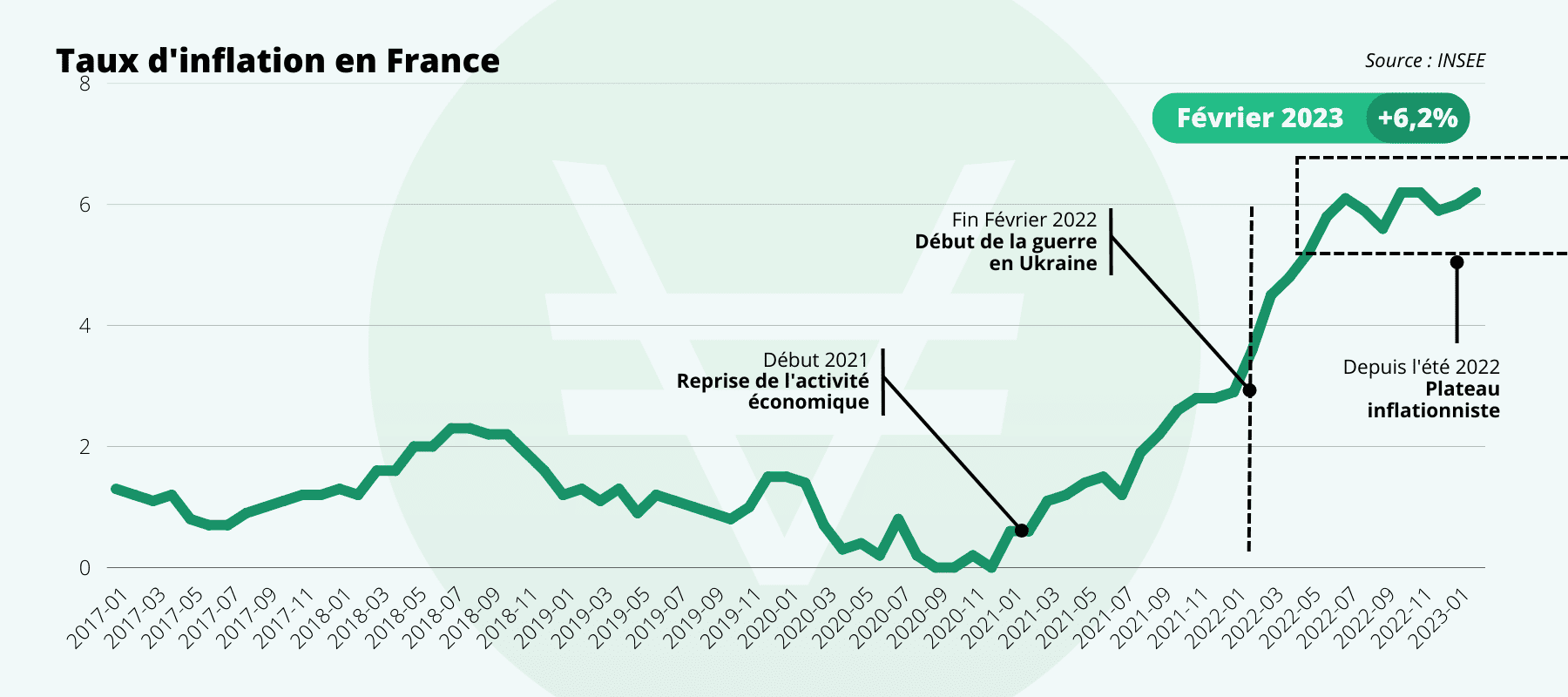

D’aucuns diront que le problème réside dans le fait qu’on est passé un peu trop vite d’une absence quasi totale de hausse des coûts à une inflation allant jusqu’à 10% et au-delà pour certains pays, et c’est sans doute vrai car l’économie repose sur un équilibre sensible, si ce n’est fragile, qu’il convient de faire évoluer de manière progressive. Là, avec la pandémie, les pénuries de matières premières, la mutation brutale du marché de l’emploi, la crise énergétique et enfin les menaces de guerre généralisée, il faut reconnaître que ça fait beaucoup. Ce n’est plus un exercice d’équilibriste, c’est une véritable session de base jump suivie d’un passage en rase-mottes au-dessus d’un cratère en éruption !

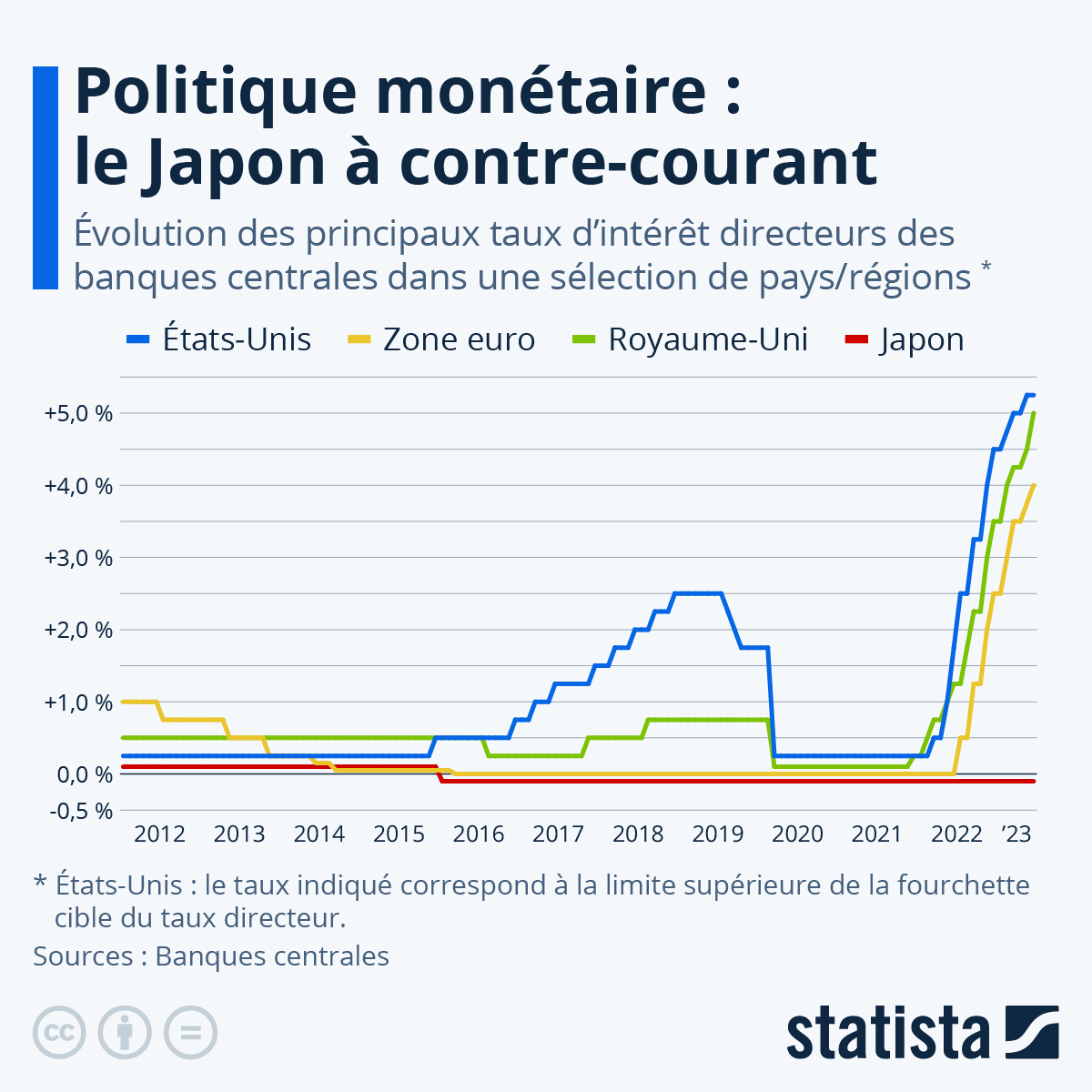

Face à cette explosion d’incertitudes, tous les systèmes de sécurité économique se sont donc déclenchés, à commencer par ceux des banques centrales qui ont, comme leur mandat les y oblige, dégainé leur arme favorite : les taux d’intérêt. Problème, on s’aperçoit aujourd’hui que non content de ne pas être réellement efficace pour contrer l’inflation, ces outils viennent en outre perturber le jeu de la régulation « naturelle » de l’économie.

Quels sont les inconvénients de la hausse des taux d’intérêt ?

Cela fait plusieurs décennies que la valeur cible de l’inflation tourne aux alentours des 2% par an. En d’autres termes, cela signifie qu’en-dessous et au-dessus de ce chiffre, l’économie ne tourne pas bien. Persuadés que les problèmes qui s’énoncent simplement se résolvent également par des solutions tout aussi simples, les économistes ont longtemps considéré qu’il suffisait de faire varier les taux d’intérêts pour agir directement sur l’inflation.

Vous trouverez plus d'infographie sur Statista

Vous trouverez plus d'infographie sur Statista

Ainsi, en-dessous de 2%, il suffirait de baisser les taux d’intérêt pour rendre le crédit plus accessible, augmenter la quantité de monnaie en circulation, ce qui ferait mécaniquement croître la demande, donc la consommation, et donc les prix. Ce qui ferait remonter l’inflation.

Au-dessus de 2%, il faudrait faire exactement l’inverse, à savoir monter les taux d’intérêt afin de rendre le crédit plus coûteux, donc dissuasif, ce qui ferait diminuer la demande et par conséquent baisser les prix.

Jolie théorie, mais en réalité assez peu efficace lorsqu’on rencontre un phénomène inflationniste comme celui qui nous occupe actuellement. Car, en effet, l’inflation actuelle est principalement liée aux difficultés d’approvisionnement en matières premières et en énergie. Rendre l’argent plus cher pour assécher les liquidités en circulation ne rendra pas pour autant ces ressources plus disponibles. Au final, on aura surtout moins d’argent pour acheter… moins de produits.

Pas sûr que cela fasse baisser les prix.

Et si on ajoute à cela une crise de l’emploi qui fait que des secteurs entiers d’activité industrielle et commerciale se retrouvent en pénurie de main-d’oeuvre, obligeant les entreprises à augmenter les salaires d’embauche pour espérer séduire de futurs candidats, on comprend aisément qu’une hausse des revenus ne peut qu’entraîner une hausse de la demande… et donc, au mieux, une maintien des prix à défaut d’une baisse.

Le premier inconvénient d’une hausse des taux d’intérêt pour lutter contre l’inflation actuelle est donc que ce n’est pas vraiment efficace. Mais, cette méthode peut avoir d’autres effets néfastes sur l’économie :

1. Ralentissement de la croissance économique :

On l’a dit, une hausse des taux d’intérêt va réduire la demande de crédit et augmenter le coût de l’emprunt pour les entreprises comme pour les particuliers. Il va en résulter une réduction des investissements et de la consommation, ce qui affectera négativement la croissance économique. De la même façon, certains secteurs d’activité vont particulièrement souffrir de cette baisse de la demande, ce qui pourra aggraver les difficultés des entreprises les plus fragiles.

2. Augmentation du chômage :

Justement, une réduction de l’activité économique et de la demande pour les biens et services va se traduire par une baisse de la production et de l’emploi. En particulier, les entreprises peuvent être moins enclines à embaucher de nouveaux travailleurs si les coûts de production et d’emprunt sont plus élevés. Mais pire encore, les entreprises les plus en difficulté devront réduire leur masse salariale, voire carrément fermer, ce qui signifie plus de demandeurs d’emploi à la sortie.

3. Pression sur les budgets des États :

Avec des taux d’intérêt plus élevés, le coût des emprunts d’Etat va augmenter, ce qui peut rapidement obliger les gouvernements à faire des choix quant aux budgets à privilégier. Selon les pays, on pourra alors assister à une réduction de certains budgets, comme les programmes de santé publique ou de couverture sociale par exemple, mais aussi le report de financements indispensables (hôpitaux, écoles, centrales énergétiques), l’attribution de moyens suffisants à la justice, le financement d’infrastructure, la modernisation des équipements publics, ou encore la sécurité des population.

4. Renchérissement de la monnaie :

On pourrait penser que l’augmentation de la valeur d’une monnaie est une bonne chose, mais en réalité elle est surtout intéressante pour les investisseurs étrangers, mais cette appréciation peut surtout avoir un impact négatif sur les exportations, car cela rend leurs produits plus chers pour les acheteurs étrangers.

5. Fortes tensions sur les marchés immobiliers :

Dans un pays où, par tradition, « quand le bâtiment, va tout va », nuire à l’immobilier c’est un peu comme nuire à l’économie tout entière. Et justement, une hausse des taux d’intérêt va mécaniquement réduire la demande pour les biens immobiliers, car les coûts d’emprunt augmentent. Les propriétés deviennent plus difficiles à vendre, tandis que les acheteurs sont moins enclins à payer des prix élevés dans un climat global d’inflation et d’instabilité de l’emploi. De leur côté, les vendeurs aussi se retrouvent confrontés à une pression accrue, en raison des risques de chômage qui augmentent (et qui les concernent peut-être même déjà). Ils peuvent donc être tentés de baisser leurs prix pour vendre plus vite, ce qui va là encore automatiquement influer sur le marché immobilier. Enfin, les promoteurs risquent eux-aussi de considérablement réduire la voilure, reporter ou annuler des projets d’investissement devenus moins viables financièrement, et finalement le nombre de chantiers diminuant, c’est tout le secteur de la construction qui va en pâtir.

On le voit, la hausse des taux d’intérêt, même si elle était efficace, n’aurait pas que des avantages, loin de là. Mais on peut même se demander si, en attendant qu’elle se régule par le jeu normal de l’offre et de la demande, l’inflation elle-même n’aurait pas certains avantages

Face aux taux, la pierre krach

Les tensions sur le marché immobilier risque fort d'être intensifié par les politiques de réhausse des taux

Les atouts d’une inflation modérée

Qu’on se le dise, 6% par an pour la France, cela reste une inflation modérée. Certes, par rapport aux 0,5 à 1% auxquels on était habitués ces dernières années, cela peut paraître colossal. Mais dans les faits, un tel niveau est assez proche de celui en vigueur sur certaines années de la dernière période faste de référence qu’on a appelé les Trente Glorieuses, entre 1950 et 1975. Du reste, une hausse des prix sur une période limitée, quelques années par exemple, ça peut aussi donner un coup de fouet à une économie qui manquait jusqu’ici cruellement de dynamisme.

1. Renforcement de l’investissement :

En gros, tout va tourner autour de l’encouragement à l’investissement. En effet, si l’inflation est élevée, les investisseurs peuvent être motivés à placer leur argent dans l’économie réelle, à travers des actifs financiers, mais aussi dans la constructions d’usines ou d’atelier de fabrication qui seront d’autant plus rentables que la production qui en sortira pourra ensuite être vendue à bon prix. Ce sera en tout cas plus intéressant que de laisser dormir ses liquidités sur des comptes courants comme c’est le cas depuis de nombreuses années en France.

2. Augmentation du PIB :

De même, un niveau de prix élevé assure un PIB forcément plus important, à plus forte raison pour les productions nationales emblématiques sur les marchés internationaux (par exemple le luxe ou l’aéronautique pour la France), ce qui contribue évidemment à la bonne santé économique d’un pays, ou en tout cas à la perception que ses partenaires commerciaux peuvent en avoir.

3. Attractivité professionnelle :

Avec une inflation modérément élevée, on assiste aussi à une remontée mécanique des rémunérations qui consolide le maintien en poste de talents qui sont moins enclins à partir à l’étranger pour trouver de meilleurs salaires. Une bonne paye peut même attirer du personnel qualifié en provenance d’autres pays et susceptible d’apporter un savoir-faire pouvant enrichir l’offre de production nationale.

4. Réduction de la dette :

A fortiori lorsqu’un emprunt a été contracté à taux fixe, l’inflation va rendre l’ancien taux beaucoup plus avantageux et donc réduire considérablement le poids de la dette. Mieux encore, il peut arriver que le capital remboursé avec intérêt représente finalement une valeur moindre que le montant emprunté à l’origine. Explication : si j’emprunte 10000 sur 5 ans à 2% par an en 2020, je devrai rembourser 10518 intérêt compris. Si l’inflation se maintient à 2% par an, ces 10518 auront finalement le même pouvoir d’achat que les 10000 de départ. Mais si l’inflation est plus élevée, alors la somme remboursée représentera une valeur moindre que ce qu’elle m’aura coûté à l’origine ! Le bien acquis, en revanche, aura quant à lui probablement gagné en valeur au rythme de l’inflation.

Tout cela étant dit, il convient tout de même de préciser que l’inflation est généralement considérée comme un phénomène économique indésirable, car elle affecte toujours au final le pouvoir d’achat des consommateurs. Quant à ses avantages, ils ne sont généralement pas durables et c’est pourquoi on cherche toujours à préserver une inflation modérée et stable pour éviter les perturbations économiques excessives. Le problème majeur, c’est justement de trouver les moyens de préserver cette inflation « raisonnable ». Et force est de constater que l’action sur les taux d’intérêt des banques centrales n’est pas une panacée, surtout lorsque l’inflation n’est pas majoritairement monétaire ou liée à une forte augmentation de la demande.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.